Bankovní rada České národní banky ve čtvrtek snížila základní úrokovou sazbu o 0,75 procentního bodu na 0,25 procenta. Jedná se o razantnější krok, než čekal trh. Centrální banka v nové prognóze očekává letos pokles ekonomiky o osm procent. Příští rok by pak měla stoupnout o čtyři procenta.

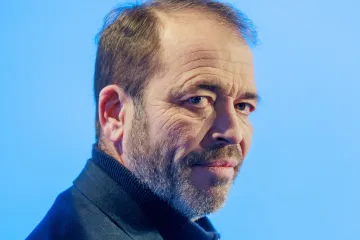

I přes obnovení růstu se ale ekonomika do konce příštího roku nedostane na úroveň před pandemií koronaviru. Na tiskové konferenci po čtvrtečním jednání bankovní rady to uvedl guvernér ČNB Jiří Rusnok.

Později pro pořad Devadesátka ČT24 zmínil, že současná prognóza platí za předpokladu, že se vše začne vracet do normálu v souladu s uvolňováním epidemiologických omezení. Pokud dojde k dalším vlnám nemoci a případným omezením například na podzim, může letos nastat dvojciferný pokles, deset i více procent.

Rusnok: Věřím, že spotřeba domácností se rychle vrátí na původní úroveň

Pro prosperitu české ekonomiky je klíčovou položkou spotřeba domácností. „Nyní má tendenci se zmenšovat,“ řekl guvernér ČNB.

Zachovat příjmovou úroveň obyvatelstva považuji za velmi důležité a vláda pro to mnohé dělá, uvedl. „Věřím, že se spotřeba bude rychle vracet na původní úroveň,“ dodal s tím, že letos dojde poklesu, ale příští rok by měl znamenat oživení spotřeby a její návrat na předpandemickou úroveň, byť ne v každém segmentu.

Pokud jde o vývoj mezd, ještě letos očekává jejich navyšování dané setrvačností a uzavřenými kolektivními smlouvami, ale příští rok dojde k extrémnímu tlaku na firemní sféru. Podotkl, že už nyní někteří zaměstnanci jsou ochotni ke snížení svých mezd výměnou za zachování svého pracovního místa. Pěti- či více procentní růst jako tomu bylo v posledních rocích, Rusnok v dalších několika letech neočekává.

Co s korunou a nezaměstnaností?

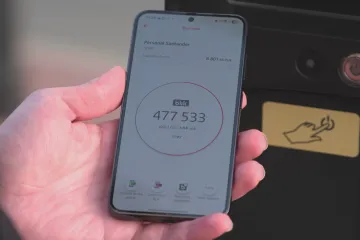

Česká měna oslabila od středečního večera k euru o 20 haléřů, a ve čtvrtek kolem 17:00 se obchodovala za 27,33 Kč/EUR. Kurz vůči dolaru klesl o 23 haléřů na 25,35 Kč/USD. Hlavní příčinou oslabení koruny bylo právě snížení úrokových sazeb Českou národní bankou. Koruna je kvůli němu pro investory méně atraktivní.

Rusnok řekl, že ČNB si vyhrazuje právo zasáhnout svými intervencemi, pokud by byly kursové výkyvy koruny etrémní, na jakoukoliv stranu. Domnívá se však, že to není na pořadu dne.

Při odhadu dalšího vývoje nezaměstnanosti pracuje ČNB s prognózou, že letos dosáhne pěti, šesti procent. V dubnu to bylo 3,4 procenta.

Nejprudší pokles bude ve druhém čtvrtletí, odhaduje Jáč

Hlavní ekonom Generali Investments CEE Radomír Jáč soudí, že z mezičtvrtletního pohledu bude pokles nejprudší v letošním druhém kvartálu. Druhé pololetí by pak již mělo být ve znamení oživení mezičtvrtletního růstu české ekonomiky.

„Ekonomika samozřejmě dostává podporu ze strany měnové i rozpočtové politiky, klíčová ale bude rychlost a rozsah odbourávání omezení spojených s koronavirem a následný návrat výroby, služeb a obchodu k normálnímu fungování,“ řekl Jáč.

Dodal, že návrat k normálu bude pozvolný, pozvolné tak bude i oživení hospodářské aktivity a právě z tohoto důvodu může ČNB i v nadcházejících měsících dále upravovat nastavení své politiky. On sám letos čeká propad o sedm procent.

Celková inflace by měla podle centrálních bankéřů rychle klesnout do tolerančního pásma kolem dvouprocentního inflačního cíle a na horizontu měnové politiky se bude nacházet v blízkosti dvou procent. Ve druhém i třetím čtvrtletí 2021 tak ČNB čeká inflaci 2,1 procenta.

Kurz koruny by podle centrální banky měl kvůli nepříznivému ekonomickému vývoji zůstat poblíž aktuálních hodnot. Kurz by tak letos měl být v průměru 26,90 koruny za euro a příští rok 27,50 koruny za euro.

Banka zároveň oznámila, že v současnosti nevidí potřebu bezprostředního zásahu na finančních trzích v podobě dodávání likvidity, tedy peněz, finančním institucím. „V návaznosti na novelu zákona o ČNB přesto z preventivních důvodů připravujeme nástroj na dodávání likvidity některým nebankovním subjektům,“ uvedla banka.

Snížení je větší, než analytici čekali

Kromě základní sazby snížila banka rovněž snížila lombardní sazbu o jeden procentní bod na jedno procento. Diskontní sazba zůstala nezměněna ve výši 0,05 procenta.

Snížení základní sazby se mezi analytiky všeobecně očekávalo. „ČNB dle očekávání snížila na jednání úrokové sazby, stejně jako posledně však centrální banka doručila výraznější snížení, než trh očekával, a snížila sazby o 0,75 procentního bodu namísto trhem očekávaného půl procenta,“ konstatuje hlavní ekonom ING Bank Jakub Seidler. „Tento krok byl tak pro trh mírně překvapující a koruna proto bezprostředně zareagovala mírným oslabením k 27,20 koruny za euro,“ dodal.

Nižší úrokové sazby mohou obecně vést k oslabení kurzu koruny. „Česká národní banka však disponuje obrovskými devizovými rezervami. Ty může v případě potřeby využít ke stabilizaci měnového kurzu,“ konstatuje hlavní analytik BH Securities Štěpán Křeček. A připomíná, že k uvolňování měnové politiky přistupují i další centrální banky po celém světě. Snižování úrokových sazeb v České republice má tedy na kurz koruny menší vliv, než bývá obvyklé.

Záporné úrokové sazby? Až hodně daleko v pořadí

Ekonom Komerční banky Martin Gürtler soudí, že ponechání diskontní úrokové sazby na hodnotě 0,05 procenta je potvrzením toho, že ČNB zastává i nadále spíše negativní postoj k záporným úrokovým sazbám. To v podstatě i potvrdila nedávná vyjádření většiny členů bankovní rady.

Diskontní úrokovou sazbou jsou úročena depozita obchodních bank, která si u centrální banky ukládají takzvaně přes noc. Zápornou úrokovou sazbu pro jednodenní depozita používá například Evropská centrální banka, která ji zavedla v roce 2014 a od té doby ji několikrát snížila do ještě více záporných hodnot.

K úvahám o záporných úrokových sazbách řekl Rusnok, že nelze nic definitivně vyloučit, ale vzhledem k velké likviditě (penězům) v bankovním sektoru, k tomu, že se úvěrování nezastavilo (žádný „credit crunch“) i vzhledem k inflaci, která není neduživá ve srovnání s eurozónou, tak je možnost těchto sazeb až hodně daleko v pořadí.

Hlasování 5:2

Pro nynější snížení úrokových sazeb hlasovalo pět členů rady ČNB, dva členové hlasovali pro snížení základní úrokové sazby o 0,5 procentního bodu.

Naposledy rada snížila základní úrokovou sazbu na konci března, a to o 0,75 procentního bodu na jedno procento. Předtím už sazby snížila na mimořádném zasedání 16. března, o 0,5 procentního bodu na 1,75 procenta. Cílem snižování sazeb je zmírnit dopady šíření koronaviru na ekonomiku.

Rusnok pro ČT řekl, že současný krok ČNB je stimul a motiv komerčním bankám, aby nespoléhaly na ukládání peněz u centrální banky. „Běžte do svého hlavního byznysu, úvěrujte přiměřeně rizikové projekty,“ řekl na jejich adresu. Připustil, že banky si mohou v současné době zvýšit svou rizikovou prémii, ale krok ČNB by to měl kompenzovat a převážit.

Nižší úrokové sazby v ekonomice by měly zlepšit podmínky při poskytování úvěrů. Subjekty, které se dostávají do finančních problémů, si budou moci půjčovat za nižší úrok. To by mělo pomoci překonat krizové období.

„Poskytovatelé úvěrů se však mohou zdráhat půjčovat finanční prostředky méně bonitním klientům. Nelze proto předpokládat, že by nižší úrokové sazby dokázaly vyřešit všechny současné problémy,“ konstatuje Křeček.

Hlavní ekonom Czech Fund Lukáš Kovanda souhlasí. „Navzdory razanci úrokové redukce nelze bezprostředně očekávat její zásadní dopad v ekonomické praxi. Například sazby na hypotékách v nejbližší době v souhrnu neklesnou, případně jen velmi mírně, neboť banky kvůli koronakrizi započítávají do výsledné úrokové sazby pro klienty navýšenou rizikovou přirážku. Tu navyšují kvůli dopadům koronakrizi na bonitu dlužníků, kvůli očekávanému nárůstu podílu problémových úvěrů, ale i kvůli vládním zásahům typu moratoria na splátky úvěrů,“ vysvětluje.

Jednoduše řečeno, poskytovatelé hypoték si budou důkladně vybírat, komu finanční prostředky poskytnou. „Lidé navíc v současné době nejeví zájem o nákup nemovitostí, takže jsme svědky zamrzání realitního trhu,“ dodává Křeček.

Důležitý signál bankám pro uvolnění likvidity

Také podle hlavní ekonomky Raiffeisenbank Heleny Horské snížení úrokových sazeb v prostředí značné nejistoty a rizika těžko rozhýbe a zlevní úvěry. „Jedná se ale o důležitý signál, který uvolní na trh další významný objem likvidity na úkor úložek bankovních domů u ČNB, a později přispěje k rehabilitaci ekonomiky krutě zasažené koronavirovým šokem.“

Dodala, že razantní snižování úrokových sazeb neospravedlňuje jen ekonomický šok a s ním spojená nejistota, ale také očekávané zpomalení inflace pod dvě procenta na konci letošního roku. Některé položky spotřebního koše, například potraviny však nemusí zlevňovat vůbec a naopak pohonné hmoty výrazně.

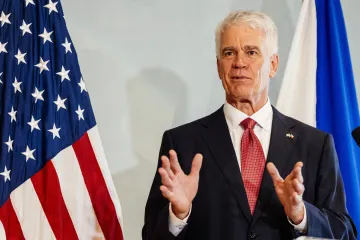

Norská centrální banka snížila překvapivě úrok na nulu

Ke snižování úrokových sazeb přistupují centrální banky všude na světě. Například ta norská překvapivě snížila základní úrokovou sazbu poprvé v historii na nulu, dosud ji měla na 0,25 procenta. Banka to uvedla ve svém čtvrtečním sdělení. Svým rozhodnutím reaguje na pokles ekonomiky v důsledku koronavirové krize a na prudký pád cen ropy, který přispěl k oslabení kurzu norské koruny.

Banka také uvedla, že výhled zůstává neobvykle nejistý. Nižší úroky sice nemohou zabránit těžkým dopadům pandemie na norské hospodářství, ale mohou je podle banky alespoň zmírnit.

Centrální banka podle svého guvernéra Öysteina Olsena nepočítá s tím, že by úroky klesly do negativního pásma. Olsen přesto tuto možnost na čtvrteční tiskové konferenci nevyloučil. Banka nicméně předpokládá, že úroky zůstanou na nule několik let.