Česká národní banka rozšíří od října pravidla pro poskytování hypoték o požadavky na výši příjmu domácnosti. Bývalý guvernér ČNB Miroslav Singer v komentáři pro web ČT24.cz připouští, že změna může zkomplikovat dostupnost hypoték mladým rodinám, zároveň je však nutné zabránit rizikovým žadatelům v získání hypotéky z čistě spekulativních účelů. ČNB na to však chybí potřebné pravomoci, jelikož její nařízení jsou pro banky stále jen doporučením. „Kde je vůle, tam je cesta,“ píše exguvernér v komentáři.

Nejnovější opatření České národní banky v oblasti finanční stability lze rozdělit na dva hlavní bloky. Zvýšení proticyklické rezervy bank z 1,25 % na 1,50 % od 1. července 2019 – opatření, které jsou banky povinny naplnit, a pak zpřísnění doporučení v oblasti hypotečních úvěrů – opatření, které banky většinou dobrovolně plní.

U zvýšení proticyklické rezervy se nedá očekávat podstatnější polemika – jde o krok předvídaný a ohlášený rok dopředu tak, aby se banky mohly připravit, a čtvrt procenta není zas nijak drastické přitvrzení. V případě doporučení v oblasti hypoték se dá čekat, že debata bude živá.

- ČNB zvyšuje sazbu proticyklické kapitálové rezervy na 1,50 % s platností od 1. července 2019.

- ČNB od 1. října 2018 rozšiřuje svá doporučení pro poskytování hypotečních úvěrů o požadavky na výši příjmu. Výše dluhu žadatele by nově neměla překročit devítinásobek jeho ročního čistého příjmu (ukazatel DTI). Žadatel by měl současně na splátku dluhu vynakládat maximálně 45 % svého měsíčního čistého příjmu (ukazatel DSTI).

- Ve specifických případech bude možné tyto hodnoty překročit, avšak nejvýše u 5 % úvěrů.

- Platné limity pro výši úvěru k hodnotě zastavené nemovitosti (ukazatel LTV) se nemění.

- ČNB i nadále pracuje na přípravě novely zákona o ČNB, která by jí dala pravomoc stanovovat závazné limity LTV, DTI a DSTI.

- Zdroj: ČNB

Už proto, že zkušenost s hypotékami má podstatná část českých občanů, ale také proto, že ČNB stále nemá pravomoc určovat pravidla, jde tedy pouze o doporučení, a v konečné řadě se předpokládá živá diskuse také proto, že zpřísňování těchto pravidel snižuje dostupnost bytů. A to nemůže být populární v době, kdy už probíhá společenská debata o tom, že si už ani střední třída nemůže v některých, či dokonce ve většině částí vnitřní Prahy pořízení bytu dovolit.

Jeden nástroj nestačí

Vraťme se ale k počátku. To, že na základě zkušenosti z proběhlé velké recese – největšího otřesu tržních hospodářství od konce druhé světové války – získaly instituce (jako v našem případě ČNB) odpovědnost za finanční stabilitu, má své důsledky. Finanční cyklus, tj. cyklus expanze a kontrakce finančního systému, je totiž jiný než cyklus reálné ekonomiky (například je mnohem delší a probíhá jinak). To ale znamená, že stabilizace finanční soustavy, resp. zmenšení amplitudy růstu a propadu rozměru finančního systému během tohoto cyklu, je jiný cíl než stabilizace reálné ekonomiky, který je dnes ve vyspělých ekonomikách naplňován primárně prostřednictvím režimu cílování inflace.

A jak ví každý, kdo hrál nějakou počítačovou hru, chci-li simultánně dosahovat (v případě počítačových her často „zasahovat“) více cílů, potřebuji k tomu minimálně tolik nástrojů, kolik cílů mám. ČNB má jeden nástroj, proticyklickou přirážku k rezervám.

Při významu realitního trhu a hypotečních úvěrů pro český finanční systém se ale právem dožaduje nástrojů, které by jí umožnily situaci na tomto trhu ovlivňovat specificky už proto, že právě zde se generuje nejvíc potenciálních rizik pro zdraví českých bank.

Ochota bank nemusí do budoucna stačit

To, že banky zatím doporučení víceméně dobrovolně respektují už proto, že vědí, že ČNB s nimi může vést individuálně řízení na téma přílišné rizikovosti jejich úvěrů, je prima, ale dlouhodobě to stačit nemusí. Už proto, že administrativně jsou taková řízení velmi náročná, v případě tedy, že by se větší část trhu v oblasti hypoték „utrhla“, možnost ČNB vést s nimi taková řízení simultánně je velmi obtížně realizovatelná.

Přitvrzování pravidel pro finanční, primárně úvěrový trh v ne dobrých, ale v určitě nejlepších časech za poslední desetiletí, je také logické. Právě v těchto časech zdánlivě nízká rizikovost úvěrů svádí k příliš volným standardům jejich poskytování a následně jejich excesivnímu růstu.

Stojí však za pozornost si podrobně rozebrat, jaké nástroje ČNB zavádí a také jakým způsobem. ČNB de facto zavádí vedle dosavadního omezení výše úvěru proti hodnotě nemovitosti i limity na dosud v předchozí verzi doporučení spíše volněji uváděné hodnoty, které vyjadřují výši úvěrů proti čistým příjmům (maximálně 9 let čistých příjmů dlužníka) a výši splátky dluhu na čistém příjmu (maximálně 45 %).

- Výše dluhu žadatele o hypotéku by nově neměla překročit devítinásobek jeho ročního čistého příjmu. U žadatele o hypotéku, který neuplatňuje žádné odpočty, např. na děti, ale pouze na poplatníka, aktuálně činí průměrná čistá mzda 22 916 korun (hrubá je 30 265 Kč), devítinásobek ročního čistého příjmu tak vychází na 2 474 928 korun.

- Žadatel by měl současně na splátku dluhu vynakládat maximálně 45 procent svého měsíčního čistého příjmu. U průměrného měsíčního příjmu 30 265 korun hrubého, což je 22 916 korun čistého, vychází 45 procent, a tedy maximální výše splátky, na 10 312 korun.

Současně stále doporučuje limitovat dobu splatnosti hypotéky na 30 let. I s přihlédnutím k tomu, že v odůvodněných případech umožňuje doporučení určité rozvolnění tohoto pravidla, dá se očekávat, že takové pravidlo bude napadáno jako příliš svazující.

Mladé rodiny pravidlo přidusí, ty před důchodem zachrání

A skutečně si také lze představit příklady, kdy mladé úspěšné rodiny, kde je matka například dočasně na mateřské a pak se vrátí do práce a kde lze čekat, že příjmy rodiny obecněji rychle porostou, nedosáhnou s uplatněním tohoto pravidla na hypotéku na pořízení bytu třeba v Praze. Neboli se z tohoto pravidla nejspíš stane dílčí politický problém, který vyhrotí debatu, ale také ČNB zkomplikuje dosažení potřebných zákonných pravomocí k ovlivňování poskytování hypotečních úvěrů.

Samozřejmě problémem je, že jak si lze představit mladé rodiny a jejich rostoucí příjmy, je mnohem těžší si představit, jak pěkně rostou příjmy rodin v předdůchodovém věku a jak podivné je, aby se takové rodiny zavazovaly splácet hypotéku následujících třicet let. A to se na trhu také děje. V takových případech pak už nelze o potřebnosti takového pravidla pochybovat.

Je tedy možné, že budoucnost donutí ČNB k tomu, aby (navzdory mně z minulosti známému odporu právníků) v doporučeních i vyžadovaných pravidlech začala ČNB odlišovat ty (což vůbec není věcně nerozumné), kteří žádají o hypoteční úvěr na první a jedinou nemovitost, kterou hodlají za svůj život splatit (mladé rodiny), od těch, kteří žádají v padesátce hypoteční úvěr na druhou či třetí nemovitost, kde spekulují a spoléhají na příjmy z nájemného.

Námitky právníků se v takovém případě často točí okolo nežádoucí diskriminace. Leč praxe řady zemí, kde taková pravidla pro poskytování hypoték existují a jsou v praxi využívána, jen připomíná staré horolezecké moudro: „Kde je vůle, tam je cesta.“ Zvláště když je to cesta k dosti žádoucímu cíli.

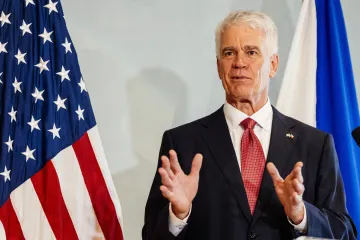

Miroslav Singer je český ekonom, v letech 2010–2016 guvernér České národní banky. Od roku 2017 působí jako ředitel institucionálních vztahů a hlavní ekonom společnosti Generali CEE Holding.

Singer před působením v ČNB pracoval mimo jiné v Národohospodářském ústavu Akademie věd ČR a v Centru pro ekonomický výzkum a doktorské studium UK (CERGE-EI).

Byl hlavním ekonomem Expandia Finance, poté ředitelem Investiční společnosti Expandia a ředitelem společnosti Expandia Holding. Pak nastoupil do PricewaterhouseCoopers ČR, kde se specializoval na projekty zlepšující výkonnost podniků, restrukturalizace a transakce s problémovými aktivy.