Česká národní banka (ČNB) zpřísní od října pravidla pro poskytování hypoték o požadavky na výši příjmu. Výše dluhu žadatele o hypotéku by nově neměla překročit devítinásobek jeho ročního čistého příjmu. Žadatel by měl současně na splátku dluhu vynakládat maximálně 45 procent svého měsíčního čistého příjmu.

Informovala o tom ve středu ČNB v souvislosti se zveřejněním Zprávy o finanční stabilitě. Pravidla pro výši úvěru k hodnotě zastavené nemovitosti ponechala ČNB beze změny.

Opatření se má týkat jen případů, kdy si zájemce bere nový úvěr. Zavedení nového opatření by se tak nemělo týkat lidí, kteří mění banku při takzvaném refinancování, tedy když kvůli výhodnějším podmínkám přecházejí k jiné bance a de facto si tam berou nový úvěr.

- Výše dluhu žadatele o hypotéku by nově neměla překročit devítinásobek jeho ročního čistého příjmu. U žadatele o hypotéku, který neuplatňuje žádné odpočty, např. na děti, ale pouze na poplatníka, aktuálně činí průměrná čistá mzda 22 916 korun (hrubá je 30 265 Kč), devítinásobek ročního čistého příjmu tak vychází na 2 474 928 korun.

- Žadatel by měl současně na splátku dluhu vynakládat maximálně 45 procent svého měsíčního čistého příjmu. U průměrného měsíčního příjmu 30 265 korun hrubého, což je 22 916 korun čistého, vychází 45 procent, a tedy maximální výše splátky, na 10 312 korun.

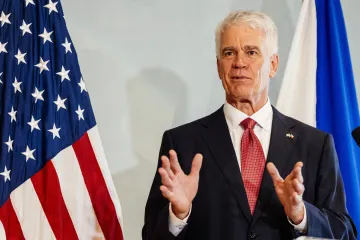

K omezením trhu vedl ČNB rychlý růst cen nemovitostí i objemu úvěrů na bydlení. V případě zhoršení ekonomického vývoje by se totiž mohla řada domácností s hypotékou dostat do problémů se splácením, což by se dotklo následně i bank. „S tím, jak růst cen bydlení předstihuje zvyšování příjmů domácností, se dlužníci stávají zranitelnějšími. Zároveň roste pravděpodobnost, že o úvěr budou čím dál více usilovat rizikovější žadatelé,“ uvedl ve středu k opatření guvernér ČNB Jiří Rusnok.

ČNB upozornila, že růst cen nemovitostí v Česku byl loni nejvyšší v EU, v průměru o 16 procent. Nadhodnocení cen bytů činilo 14 procent. České domácnosti mají aktuálně úvěry na bydlení za 1,174 bilionu korun.

Guvernér také uvedl, že ve středu oznámená opatření na finančním trhu se opírají o logiku takzvaného paradoxu finanční stability. „Ten vychází z toho, že největší rizika se rodí právě v těch nejlepších časech, kdy banky i lidé vnímají rizika jako nejmenší. Je to zkušenost mnoha minulých krizí,“ uvedl Rusnok.

Veškerá omezení hypoték ze strany ČNB ale mají podobu pouhého doporučení bankám, protože dosud neexistuje zákon, jímž by si centrální bankéři mohli tato pravidla vynutit. Banky se nicméně těmito doporučeními většinou řídí. ČNB se snaží prosadit novelu zákona, která by doporučení přeměnila v povinnost.

V dubnu 2017 ČNB doporučila neposkytovat hypotéky nad 90 procent ukazatele LTV (poměr výše úvěru k hodnotě zástavy) a omezit i hypotéky nad 80 procent. Takových mohou banky poskytnout jen 15 procent.ČNB zpřísnila podmínky na hypotečním trhu již několikrát, byť jen formou doporučení. Poprvé předloni na podzim, kdy bankám fakticky zakázala půjčovat na celou hodnotu nemovitosti.

Poslední data – za duben – ukazují, že počet i objem hypoték klesl v meziměsíčním i meziročním srovnání. Právě v dubnu ředitel měnové sekce České národní banky (ČNB) Tomáš Holub poznamenal, že boom na hypotečním trhu lehce zpomaluje.

„Nelze popřít, že toto opatření může vést k ochlazení budoucí úvěrové aktivity, respektive ke snížení jejího růstu v bankovním sektoru jako celku při nejednotné míře dopadu na jednotlivé banky,“ okomentoval kroky ČNB výkonný ředitel České bankovní asociace (ČBA) Pavel Štěpánek. Podle něj ale lze očekávat, že dopad na dostupnost úvěrů pro domácnosti bude mírnější, než se očekávalo.

- ČNB zvyšuje sazbu proticyklické kapitálové rezervy na 1,50 % s platností od 1. července 2019.

- ČNB od 1. října 2018 rozšiřuje svá doporučení pro poskytování hypotečních úvěrů o požadavky na výši příjmu. Výše dluhu žadatele by nově neměla překročit devítinásobek jeho ročního čistého příjmu (ukazatel DTI). Žadatel by měl současně na splátku dluhu vynakládat maximálně 45 % svého měsíčního čistého příjmu (ukazatel DSTI).

- Ve specifických případech bude možné tyto hodnoty překročit, avšak nejvýše u 5 % úvěrů.

- Platné limity pro výši úvěru k hodnotě zastavené nemovitosti (ukazatel LTV) se nemění.

- ČNB i nadále pracuje na přípravě novely zákona o ČNB, která by jí dala pravomoc stanovovat závazné limity LTV, DTI a DSTI.

- Zdroj: ČNB

Šéf společnosti Golem Finance Libor Ostatek řekl Hospodářským novinám, že se nejnovější opatření směřované na výši splátky a úvěru v poměru k příjmu dotkne hlavně lidí s nižšími příjmy. Přístup k hypotéce to podle něj může omezit 20 až 30 procentům klientů, kteří by ji za současných podmínek mohli získat. Novou regulaci pak podle něj pocítí spíše lidé v regionech než v Praze či Brně.

Od ledna letošního roku již ČNB bankám naznačovala, že považuje za vysoce rizikové, pokud splátka dluhu přesahuje 40 procent čistého měsíčního příjmu žadatele a pokud je celková výše dluhu vyšší než osminásobek čistého ročního příjmu.

V zemích, kde limity příjmů ke splátkám aplikují, jsou ukazatele podle ředitele sekce finanční stability ČNB Jiřího Fraita přísnější. Například v Irsku je to čtyřnásobek ročního příjmu. V Norsku je to šesti- až sedminásobek a na Slovensku osmi- až devítinásobek ročního příjmu.