Za nový cihlový byt Češi zaplatí téměř o 150 tisíc korun více než před rokem, v případě panelového domu pak o sto tisíc. A zhruba o tuto částku se jim tak navýší celkové náklady na pořízení nemovitosti, pokud si na ni půjčí. Kromě cen totiž roste i průměrná úroková sazba. Ta podle aktuálních údajů ve srovnání s lednem vzrostla z 2,28 na 2,36 procenta. Na stejné úrovni byly sazby naposledy v prosinci 2014.

Objemy i počty hypoték v únoru meziročně i meziměsíčně klesly. V únoru bylo sjednáno celkem 7446 hypotečních úvěrů, což je o 337 smluv méně než o měsíc dříve. V meziročním srovnání je rozdíl vyšší, v únoru 2017 bylo sjednáno 9413 hypoték.

„Únorové zvýšení základních sazeb České národní banky promítaly banky do hypotečních úvěrů prakticky okamžitě, opět však nikterak drastickým způsobem,“ uvedl hlavní analytik Fincentra Josef Rajdl. „Z dnešního pohledu navíc není již ani zřejmé, zda ČNB bude chtít zvyšovat sazby tak rychle, jak napovídaly úvodní signály. Růst sazeb hypotečních úvěrů by tak dále měl být spíše pozvolný a pravděpodobně bude prokládaný i obvyklými akčními nabídkami.“

Počet sjednaných hypoték klesl

Objemy letos v únoru také zaznamenaly pokles. Byly sjednány hypotéky za 15,96 miliardy korun, tedy o více než půl miliardy korun méně než v lednu. Loni si v únoru lidé prostřednictvím hypotečních úvěrů půjčili 18,95 miliardy korun.

Sledovat pouze samotná procenta růstu nebo poklesu může být nicméně podle odborníků zavádějící. „Je pravda, že již čtrnáct měsíců rostou úrokové sazby hypoték. Ale rostou pozvolně a z historicky nejnižších procent. Takže i nyní jsme stále reálně v období dlouhodobě nejnižších sazeb. Kromě období roku 2016, kdy poklesly sazby až pod dvě procenta, jsme historicky nikdy takto nízké sazby neměli,“ říká předseda představenstva Hyposervisu Milan Roček.

Za více než dvacet let fungování hypoték byly sazby pod čtyřmi procenty jen v roce 2005 a pak až po roce 2011 – tehdy to byl důsledek masivního celosvětového tištění nových peněz a jejich dodávání do ekonomik postižených finanční krizí. „Opravdu jsme stále v hypotečně mimořádně příznivém období,“ dodává Roček.

Hlad po nemovitostech žene ceny vzhůru už čtyři roky

Pokud by měl klient porovnat rozdíl ve splátce mezi hypotékou například na dva miliony korun před rokem a teď, rozdíl nebude zase tak významný. V březnu 2017 činila splátka pětadvacetileté hypotéky přibližně 8425 korun při sazbě 1,95 procenta a dnes bude například při sazbě 2,35 % měsíčně zhruba o čtyři stokoruny vyšší.

To samo o sobě problém není, protože ekonomika roste a s ní i v posledních měsících příjmy lidí. Nestoupá ale jen průměrná hypoteční sazba, velká poptávka po bydlení dále žene vzhůru i ceny nemovitostí. Ty už čtvrtý rok za sebou rostou rychlejším tempem, a to má na výši splátky hypotéky největší vliv.

„Porovnáme-li například cenu průměrného padesátimetrového panelového bytu v Praze, tak se nám při zvýšení cen nemovitostí zvýší splátka potřebné hypotéky již o 1530 korun,“ upozornil Roček. Byt totiž vyjde o 350 tisíc korun dráž než před rokem.

Méně lidí „dosáhne“ na nový byt

S cenou bytu navíc roste i částka, kterou musí mít kupující k dispozici z vlastních zdrojů – ve zmíněném příkladu padesátimetrového pražského panelákového bytu to je zhruba o 70 tisíc korun více. A více než sto tisíc se zaplatí i na dani z nabytí nemovitosti. Celkově tak bude muset mít člověk k dispozici o téměř 200 tisíc korun v hotovosti více v případě pražského bytu, celorepublikově to pak je o zhruba sto tisíc korun, vyplývá z výpočtů potrálu CenovaMapa.org.

„Projevuje se to tím způsobem, že si stále méně a méně rodin může dovolit pořídit novou nemovitost a nový byt. A ceny nemovitostí v důsledku budou pravděpodobně stále růst, ale méně než tomu bylo v předchozích letech. Zároveň tím, jak si spousta lidí nemůže novou nemovitost dovolit, budou více rekonstruovat starší nemovitosti, než tomu bylo v minulosti,“ míní Tomáš Kostrhoun, seniorní manažer Monety Money Bank.

Poslední tři roky vzrostly ceny bytů o 35 procent, platy se však zvedaly jen zhruba polovičním tempem, jak vyplývá z průzkumu Deloitte pro Monetu Money Bank. A průměrná úroková sazba hypoték se může do konce roku podle odhadů vyšplhat až ke třem procentům.

Počet poskytnutých hypoték tak bude pravděpodobně dále klesat, ve srovnání s loňským rokem asi o deset procent. Volných bytů je na trhu málo, nelze tak ani očekávat, že by se daly pořídit levněji.

Nelze vyloučit ani to, že trh s hypotékami čeká další zpřísnění ze strany České národní banky. „Pokud by nastalo, na vývoj cen nemovitostí to pravděpodobně žádný vliv mít nebude. Bytů je zkrátka málo a staví se málo. Lidé však nemají možnost si běžně bydlení pronajmout, takže ho stejně musí koupit,“ říká Roček. Jediné co se tak podle něho stane, je to, že bude ještě horší dostupnost než dosud.

Domácnosti se více zadlužují

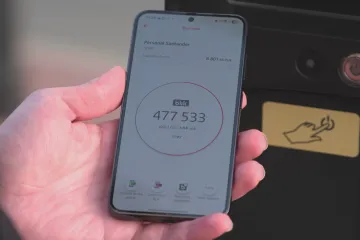

Dluhy českých domácností obecně rostou, ke konci ledna to bylo více než bilion a půl korun, tedy o 110 miliard více oproti loňsku. Nejvíce si půjčují právě na bydlení, kde objem nových úvěrů dosáhl podle ČNB téměř 350 miliard korun. Pro srovnání: V roce 2012 to bylo 170 miliard.

Podle guvernéra ČNB Jiřího Rusnoka je sice určité zpomalení růstu nových hypotéčních úvěrů vidět, ale centrální banka by uvítala ráda ještě větší, protože v tom spatřuje „jistý potenciál problému finančního sektoru, a tedy i ekonomiky,“ uvedl nedávno v pořadu Otázky Václava Moravce Rusnok.

Potvrdil tak to, o čem se na trhu už delší dobu spekuluje, že ČNB bude trvat na zákonu, kterým bude určovat limity bydlení a tedy i dostupnost hypoték. Loni se novelu, která by tuto pravomoc dostala přímo do zákona o ČNB, nepodařilo prosadit.

Veškeré regulace na trhu, které nyní platí, jsou tak pouze formou doporučení. Na základě toho od dubna loňského roku banky mají poskytovat hypotéky maximálně do 90 procent hodnoty zajištěné nemovitosti. Od předloňského října to bylo do 95 procent. Úvěry nad 80 procent hodnoty nemovitosti by navíc měly tvořit maximálně 15 procent portfolia bank.

„Domnívám se, že to je nezbytné, že situace ukazuje, že ta doporučení nejsou dostatečně účinným nástrojem, respektive mohl by být ještě větší problém, kdyby se vychýlila ještě situace. Chceme mít ten arzenál zákonů kompletní, jako ho má řada jiných regulátorů, proto o to budeme usilovat,“ říká Rusnok.

A uvedl, že inovovanou verzi, která by měla být do velké míry shodná s tou, která již loni prošla rozpočtovým výborem, hodlá předložit v druhém čtvrtletí roku.

Dostupnost bydlení se zhoršuje

Do rostoucí úrokové sazby z úvěrů na bydlení se začal podle analytika Komerční banky Davida Kocourka promítat – vedle zvyšování základních úrokových sazeb ČNB – také růst dluhopisových výnosů na globálním trhu.

„To opravdu vede ke zhoršování dostupnosti bydlení. Nicméně nedostupnost bydlení by neměla ani v příštím roce dosáhnout hodnot pozorovaných před finanční krizí 2008,“ analyzoval pro web ČT24 Kocourek.

Růst nedostupnosti bytů by naopak měa zpomalit vlivem růstu cen bytů jako takových. „Jejich dvouciferná dynamika meziročního růstu trvající od roku 2015 by podle naší předpovědi měla zpomalit na hodnoty kolem pěti procent,“ dodává Kocourek.

Nicméně cenová hladina nemovitostí je v rámci republiky značně rozdílná. A to se týká třeba i Prahy. Magická stotisícová hranice za metr čtvereční u developerských projektů už byla v řadě městských částí překonána, a to na Praze 2, 5, 6 a 8. V centru hlavního města jsou pak ceny vyšší než dvě stě tisíc. Velmi brzy by mělo také dojít k prolomení stotisícové hranice i na Praze 3 a Praze 7.

„Situace je nejkomplikovanější v Praze, kde dlouhodobě vázne výstavba nových bytů a poptávka je v posledních třech letech významně vyšší než nabídka,“ vysvětluje předseda představenstva Hyposervis Milan Roček. A situace se podle něho v horizontu tří až pěti let nemá příliš šanci změnit.

„Jediná věc, která by zřejmě trhu pomohla, aby ceny nemovitostí dále nerostly, je to, pokud by se začalo výrazněji a intenzivněji a rychleji stavět. Máme tady pětadvacetiletý deficit výstavby nových bytů,“ zdůraznil Roček.

Průměrná cena bytů v Česku se pohybuje na hladině 96 tisíc, takže k jejímu překonání zřejmě dojde ještě v průběhu letošního roku. Závěrem loňského roku pak byla prolomena hranice 100 tisíc za metr čtvereční u nově uvedených projektů na trh.

Stavební spoření se vrací do hry

Zájem o nové půjčky na bydlení zatím ale zůstává vysoký. Podle zjištění každý sedmý respondent průzkumu pro Moneta Money Bank bez hypotéky plánuje, že si o ni v nejbližších dvanácti měsících zažádá, a každý třetí tak chce učinit v rozmezí jednoho až dvou let.

Navíc se nyní lidem začíná vyplácet opět brát si úvěry ze stavebního spoření. Zatímco sazby hypoték by měly na konci letošního roku být kolem tří procent, pro úvěry ze stavebního spoření by měly být o zhruba půl procentního bodu nižší. Vyplývá to například z odhadů Českomoravské stavební spořitelny (ČMSS).

„Vrací se období, kdy budou úvěry od stavebních spořitelen levnější než hypotéky. Naposledy tomu tak bylo před rokem 2010,“ uvedl šéf ČMSS Tomáš Kořínek. Upozornil, že podle údajů ČNB z počátku roku průměrná úroková sazby úvěrů od stavebních spořitelen byla 2,07 procenta, zatímco průměrná sazba hypoték byla 2,32 procenta.

Kořínek zároveň upozornil, že díky nastavenému systému mají klienti stavebních spořitelen garanci úrokové sazby řádného úvěru ze stavebního spoření.

„Po dobu spořicího cyklu – tedy alespoň šest let – držíme klientovi garanci sazby řádného úvěru vzniklé při uzavření smlouvy,“ uvedl. Dodal, že stavební spoření je právě historicky nejúspěšnější v době mírně rostoucích úrokových sazeb.