Bankovní rada České národní banky (ČNB) podle očekávání znovu ponechala základní úrokovou sazbu na sedmi procentech. Rozhodnutí bylo jednomyslné, řekl na tiskové konferenci guvernér Aleš Michl. Na stejné úrovni je základní sazba od loňského června. Bankovní rada ve čtvrtek také formálně ukončila intervenční režim na podporu kurzu koruny zahájený v květnu 2022. ČNB rovněž zhoršila výhled ekonomiky, čeká letos růst HDP 0,1 procenta.

Je to poprvé za poslední rok, kdy stabilitu sazeb podpořili všichni členové bankovní rady. Při minulých hlasováních vždy člen rady Tomáš Holub navrhoval zvýšení sazeb, v některých případech získal i podporu dalších členů. Nejtěsnější poměr byl v květnu, kdy pro růst sazeb byli tři členové bankovní rady, pro stabilitu čtyři.

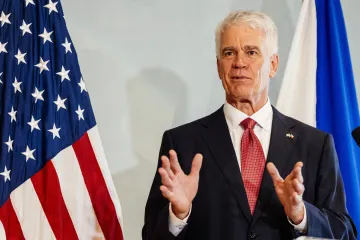

Michl ve čtvrtek také zdůraznil, že bankovní rada je odhodlána bojovat proti inflaci, dokud nebude stabilizována na dvouprocentním cíli. Sazby tak budou podle něj v příštích čtvrtletích na vyšší úrovni, než by předpokládala prognóza ČNB. V červnu inflace byla 9,7 procenta.

Podle guvernéra jsou rizika makroekonomické prognózy proinflační, zejména to jsou hrozba vzniku mzdově-inflační spirály a delší působení fiskální expanze. Alternativní scénáře prognózy, které si bankovní rada nechala zpracovat, ale předpokládají, že zachování vyšších úrokových sazeb, než s jakými počítá základní prognóza, by mělo zajistit, že se i při těchto rizicích podaří dostat inflaci k cíli.

Současná výše inflace ani výhled na jádrovou inflaci v příštím roce ale zatím podle Michla neumožňují sazby snižovat. Na čtvrtečním jednání bankovní rady se o takovém kroku podle něj nediskutovalo. Debata o poklesu sazeb může přijít na podzim, ale bude to pouze debata, zdůraznil. Nevyloučil ani možnost zvýšení sazeb, pokud by příliš rostla domácí poptávka. „Všechny možnosti jsou otevřené,“ řekl.

Formální konec intervenčního režimu

ČNB od října 2022 na devizovém trhu neintervenovala proti oslabení koruny. Bankovní rada ve čtvrtek upozornila, že bude vždy z principu bránit nadměrným kurzovým výkyvům ohrožujícím cenovou či finanční stabilitu, kdykoli to uzná za vhodné. S formálním ukončením intervenčního režimu bankovní rada také obnovila program odprodeje části výnosů z devizových rezerv.

K 17. hodině si koruna oproti předchozímu závěru pohoršila vůči euru o dvaadvacet haléřů na 24,19 korun za euro a k dolaru o osmnáct haléřů na 22,12 korun za dolar. Analytik XTB Štěpán Hájek řekl, že nynější oslabení koruny je největší od rok starého oznámení, že novým guvernérem ČNB bude Michl.

„Ukončení intervenčního režimu je čistě formální krok v rámci transparentnosti měnové politiky, dnešní rozhodnutí neberte jako změnu. Pro celou bankovní radu je silná koruna stále podstatná. Je to velice důležitý prostředek k tomu, aby byla nízká inflace,“ řekl na tiskové konferenci po jednání bankovní rady Michl.

„Rozhodnutí vyznívá tak, že se ČNB vydává na cestu ukončení politiky silné koruny, což se sice následně Michl snažil na tiskové konferenci popřít, ale otázkou je, zda se mu to dostatečně povedlo,“ reagoval analytik společnosti Akcenta Miroslav Novák.

„Podle mého názoru prakticky o nic nejde, protože tyto intervence prakticky už rok neprobíhají,“ řekl také v ČT bývalý člen bankovní rady ČNB Pavel Řežábek. Podotkl a dodal, že podstatnější je nahrazení tohoto instrumentu instrumentem devizových rezerv. „To samo o sobě by mělo zajistit, že ten kurz by se neměl příliš pohybovat a paradoxně by mohl mít vliv na to, že koruna nám posílí.“

Podle hlavního ekonoma České bankovní asociace Jakuba Seidlera však toto oznámení vliv mít bude. „Ačkoliv centrální banka neintervenovala několik měsíců, tak to samotné oznámení o tom, že ukončuje ten režim, na trh bude působit v neprospěch kurzu koruny, kurz koruny bude trochu pod tlakem,“ uvedl Seidler.

Kromě základní úrokové sazby ponechala bankovní rada beze změny i lombardní a diskontní úrokovou sazbu. Lombardní sazba, za kterou si obchodní banky mohou půjčit u té centrální peníze proti zástavě cenných papírů, zůstala na osmi procentech. Diskontní sazba, na kterou jsou například navázána penále za nesplácené úvěry, nadále činí šest procent.

Aktuální období beze změn úrokových sazeb je nejdelší od roku 2017. Tehdy skončila téměř pětiletá fáze, kdy základní úroková sazba byla beze změny na 0,05 procenta. Od roku 2017 bankovní rada měnila sazby přinejmenším jednou ročně.

Zhoršení výhledu české ekonomiky

Česká národní banka v nové prognóze také zhoršila výhled vývoje české ekonomiky. Hrubý domácí produkt (HDP) podle ní letos vzroste o 0,1 procenta, v květnu předpokládala růst 0,5 procenta.

„Letos bude ekonomika stagnovat. Domácí poptávka se ve druhé polovině roku odrazí ode dna,“ očekává Michl. Hospodářské oživení by podle ČNB mělo přijít v příštím roce, kdy bude růst HDP 2,3 procenta. I v tomto případě ale centrální banka svou prognózu revidovala směrem dolů proti květnu, kdy očekávala tříprocentní růst. V roce 2025 podle ní HDP vzroste o 2,7 procenta.

Centrální banka zároveň zlepšila odhad celoroční inflace, která by podle ní měla dosáhnout jedenácti procent. V květnu odhadovala, že inflace bude 11,2 procenta. Meziroční inflace bude podle Michla v nadcházejících měsících pokračovat v poklesu, který se ale v říjnu zastaví. Důvodem bude loňské statistické započítání vládního úsporného tarifu jako snížení cen elektřiny a plynu.

V příštím roce se meziroční inflace dostane ke dvěma procentům, ale jádrová inflace, jež zahrnuje komodity, které nepodléhají cenové regulaci, a potraviny a pohonné hmoty, které podléhají velkým cenovým výkyvům, zůstane nad třemi procenty, tedy mimo toleranční pásmo ČNB.

Průměrná inflace v příštím roce by měla být podle ČNB 2,1 procenta, proti předchozí prognóze odhad nezměnila. V roce 2025 centrální banka očekává celoroční růst spotřebitelských cen o 1,7 procenta.

Analytici rozhodnutí čekali

Rozhodnutí bankovní rady odpovídá očekáváním analytiků. „Stabilita úroků není překvapivá. I od těch členů bankovní rady, jež volali po přísnější minulé politice, jsme v uplynulých týdnech slyšeli názor, že čas na signalizační zvýšení úrokových sazeb již uplynul,“ uvedl analytik Generali Investments Radomír Jáč.

Podobně se v pořadu Interview ČT24 vyjádřil i ekonom, člen Národní ekonomické rady vlády a poradce prezidenta David Marek, který zmínil, že rozhodující je pro něj názor člena rady Tomáše Holuba. „Hlasoval konzistentně podle toho, jak to doporučoval model a odborný aparát České národní banky. Pokud i Tomáš Holub říká, že už není potřeba zvyšovat úrokové sazby, a mně to v našem modelu, který máme pro měnovou politiku, vychází úplně stejně, tak už je nejspíš zvyšování úrokových sazeb za námi,“ dodal.

„Rozhodnutí bylo předem jasné a žádný jiný scénář tentokrát nepřipadal v úvahu,“ doplnil obchodní ředitel společnosti Ebury Tomáš Kudla. Na čem už ale mezi analytiky panuje mnohem menší shoda, jsou budoucí kroky ČNB. Zatímco část z nich očekává rychlé snižování sazeb až na začátku roku 2024, analytici Ebury naopak očekávají první snížení sazeb už během posledního čtvrtletí letošního roku.

I konzultant společnosti 4fin David Krůta řekl, že ponechání sazeb na současné úrovni byl očekávaný krok. Ke snížení sazeb ČNB přistoupí podle něj až ve chvíli, kdy bude jasné, že se inflace nevrátí zpět nad hranici deseti procent. Červnová inflace byla 9,7 procenta. „Pokud se tedy ekonomická situace bude vyvíjet podle plánu, dá se předpokládat, že s pozvolným snižováním sazeb bude moci ČNB začít někdy na přelomu roku 2023 a 2024,“ odhadl.

Od sazeb centrální banky se odvíjejí úroky bankovních vkladů a úvěrů. Podnikům vyšší úroky přinášejí dražší úvěry na investice a provoz, domácnostem zase dražší půjčky na bydlení.