ČNB zpřísní pravidla pro poskytování hypoték. Podle ekonomů to pocítí hlavně mladé rodiny s dětmi nebo lidé, kteří žijí single. Nové parametry zároveň zhorší dostupnost bydlení spíš ve velkých městech. Část lidí se tak bude muset smířit s nájmem, kde ale ekonomové také čekají zvyšování cen. Podle hlavního ekonoma ING Bank Jakuba Seidlera je také otázkou, jestli se limity neměly víc zaměřit třeba na investiční nákupy. Ekonom Komerční banky David Kocourek očekává, že se zvětší poptávka právě po investičních bytech na úkor zájemců o vlastní bydlení.

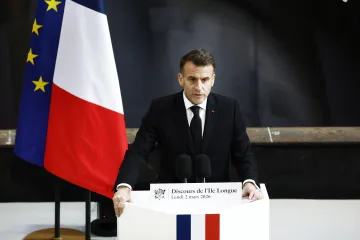

Česká národní banka od 1. října 2018 rozšiřuje svá doporučení pro poskytování hypotečních úvěrů o požadavky na výši příjmu. Výše dluhu žadatele by nově neměla překročit devítinásobek jeho ročního čistého příjmu (ukazatel DTI). Žadatel by měl současně na splátku dluhu vynakládat maximálně 45 procent svého měsíčního čistého příjmu (ukazatel DSTI).

Navzdory varování totiž téměř desetina úvěrů poskytnutých v roce 2017 měla oba indikátory souběžně DSTI nad 40 procent a DTI nad 8. Banky tedy výrazně neomezily úvěry, které jsou z pohledu regulátora až příliš rizikové.

Nová doporučení podle hlavní ekonomky Raiffeisenbank Heleny Horské mohou omezit přístup k hypotékám u singles s nižším příjmem, například lidí na začátku kariéry, a mladých rodin s dětmi žijících z jednoho příjmu, zároveň také zhorší možnost vlastního bydlení v Praze a Brně a jejich okolí, kde jsou ceny nemovitostí vzhledem k příjmům vysoké. „Ve zbytku Čech to nebude vzhledem k nižším cenám nemovitostí zas tak velký problém. I pro mladé zde je ale řešení: žádat o úvěr společně s partnerem nebo požádat o finanční pomoc rodinu,“ doplnila.

I analytik Cyrrusu Lukáš Kovanda uvádí, že se znemožní vlastnické bydlení například mladým rodinám s dětmi. „Nová opatření, která zpřísňují poskytování hypoték, by od vlastního bydlení mohla odříznout zhruba třetinu žadatelů, kteří na hypotéku ještě dnes dosáhnou,“ podotkl.

Hypoteční specialista společnosti Chytrý Honza Daniel Horňák zase souhlasí s tím, že se výrazně zhorší dostupnost hypoték hlavně ve větších městech, kde ceny nemovitostí dosáhly již historických hodnot.

Ekonom BH Securities Štěpán Křeček si pak všímá jednoho paradoxu, který novinka přináší na realitní trh. „Lidé s nižšími příjmy budou muset více šetřit, než si budou moci koupit nemovitost. Vzhledem k rostoucím cenám nájmů však tvorba úspor bude obtížná. Vzroste tak počet lidí, kteří si nikdy nebudou moci pořídit vlastní nemovitost,“ popisuje.

Kvůli nízké nabídce na realitním trhu navíc nelze podle něj očekávat, že se rozhodnutím centrální banky zastaví růst cen nemovitostí, tempo růstu se spíš sníží. Horská uvádí, že podle zkušeností z jiných zemí se neprokázalo, že by opatření nyní zaváděná ČNB měla vliv na růst cen nemovitostí, tedy že by růst cen nemovitostí zastavila.

Posílí role bytů jako investic?

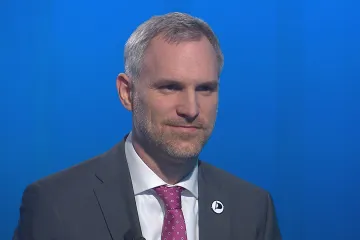

Podle ekonoma Komerční banky Davida Kocourka se v Praze může změnit struktura zájemců o hypotéky. „Od října bude větší část kupujících tvořit poptávka po investičních bytech v neprospěch těch, kdo si byty kupují pro vlastní bydlení, kteří hůře dosáhnou na bankovní financování. Ve zbytku republiky ochlazení poptávky nebude tak veliké,“ přiblížil.

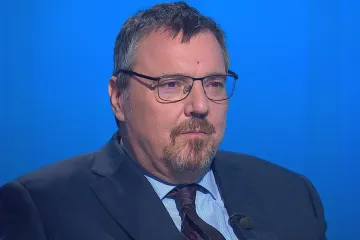

Podle hlavního ekonoma ING Bank Jakuba Seidlera je otázkou, zda by nastavení limitů ČNB nemělo být více specifické. „Například penalizovat méně první kupce nemovitosti a více se zaměřit na financování nákupu investičních nemovitostí. Tímto způsobem to probíhá i v některých jiných zemích, kde například kupující druhé a další nemovitosti platí podstatně vyšší daně. ČNB sice má delší dobu doporučení, aby pro investiční nákup nemovitostí byl limit LTV pouze 60 procent, dle dat z šetření ČNB však tyto úvěry činily v druhé polovině roku 2017 jen čtyři procenta objemu trhu,“ uvedl Seidler.

Je tak podle něj patrné, že doporučení k investičním nákupům prozatím nemá příliš odezvu. „Přitom by mohlo být z titulu rizik vznikajících na úvěrovém trhu vhodnější. Více komplikovaná a specifická doporučení by však mohla vést k větší snaze doporučení obcházet, ČNB se tak patrně rozhodla jít plošnou cestou, ale s méně přísnými parametry,“ dodal.

Zdražování může být problém i u nájemního bydlení

Těžší cesta k vlastnímu bydlení se může odrazit v nájemním bydlení. „Singles a mladé rodiny budou odkázáni bydlet déle, ne-li po celý život v nájmu. Ceny nájmů, dokud se bude ekonomice a spotřebitelům dařit, porostou ve velkých městech a jejich okolí ještě výrazně rychleji,“ podotkla Horská.

„Lze předpokládat, že na realitním trhu porostou ceny nájemného rychlejším tempem než ceny nemovitostí,“ dodal Křeček. Zvláště ve větších městech, kde jsou drahé nemovitosti, lze podle něj očekávat rychlejší růst cen nájemného.

I podle většiny zástupců realitních kanceláří a developerů oslovených ČTK povedou nové regulace ke zdražení nájemného hlavně ve větších městech, zároveň vzroste podíl lidí, kteří kupují byt právě kvůli zisku z nájmů.

Dopady na nájmy se čekají hlavně v Praze

„Opatření omezí především v Praze vlastnické bydlení, posílí pozici investorů a velké množství zájemců o nové bydlení vyžene do nájmu. Ceny nájemného se ale budou v důsledku takto vyvolané poptávky zvedat a ti, kdo budou řešit bydlení, tak budou za nájem platit dokonce více než za splátku hypotéky,“ uvedla ředitelka Central Group Michaela Tomášková.

Kocourek ale předpovídá pouze mírný impulz pro nájemní bydlení, a to jak v hlavním městě, tak i mimo něj. „V tomto se opět projeví vztah Čechů k vlastnickému bydlení patrně stále živený neblahými zkušenostmi z 90. let minulého století. Mimo hlavní město by tento zásah centrální banky mohl také ve svém důsledku znamenat podporu pro stavebnictví prováděné především svépomocí,“ dodal.

Seidler pak poznamenává, že kombinace minulých a nových doporučení ČNB skutečně některým domácnostem znemožní si pořídit úvěr na bydlení, nicméně pokud by centrální banka omezující nástroje neuplatnila, nedostupnost bydlení pro některé příjmové skupiny by patrně časem přišla tak či tak. „Prostřednictvím nadměrně vysokých cen nemovitostí,“ vysvětlil.

Podle Křečka nové regulace ČNB zvýší stabilitu hypotečního trhu. „Je známou skutečností, že právě v době ekonomického růstu vzniká podhoubí pro vytváření systémových rizik. Nová opatření budou zabraňovat vzniku špatných hypotečních úvěrů a tím zvýší odolnost celého realitního trhu,“ uvedl.

Kovanda se nicméně obává, aby opatření nepodnítila bujení lichvářské praxe nebo černého trhu s půjčkami. Mnozí lidé se prostě budou snažit ke svému vysněnému bydlení dostat i navzdory striktním regulacím, podotkl.