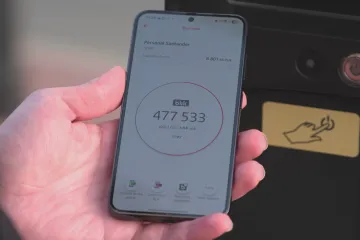

Evropská unie získá 17 miliard eur (přes 462 miliard korun) z prvního kola nabídky sociálních dluhopisů z programu SURE, jehož cílem je podpořit zaměstnanost v mimořádných situacích, jako je nyní pandemie způsobená šířením nového koronaviru. Zájem byl obrovský, investoři nabídli rekordních více než 233 miliard eur (6,3 bilionu korun), informovala agentura Reuters.

„To je naprostá senzace,“ řekl k zájmu investorů hlavní analytik nizozemského finančního ústavu Rabobank Matthew Cairns. „Trhům i Evropské unii to ukazuje, že po těchto dluhopisech poptávka bude,“ dodal.

Ohromný zájem o dluhopisy jen potvrzuje, jak investoři věří, že Unie udělá vše, aby udržela co nejvyšší zaměstnanost, řekl analytik společnosti Purple Trading Štěpán Hájek. Výhodné půjčky podle něj přicházejí v pravou chvíli, když řada členských států řeší, jak budou financovat růst vládních výdajů kvůli náhlému druhému kolu restrikcí v důsledku šíření pandemie.

EU v prvním kole prodá dluhopisy v objemu deseti miliard eur s desetiletou splatností a dluhopisy za sedm miliard eur se splatností dvacet let, uvedla Reuters s odkazem na pracovní materiály, do kterých měl možnost nahlédnout.

Papíry se splatností deset let si chtěli koupit investoři, kteří celkem nabídli 145 miliard eur. To už je sám o sobě největší objem, jakého bylo u prodeje dluhopisů v Unii dosaženo. Dluhopisy s dvacetiletou splatností se setkaly s poptávkou v objemu 88 miliard eur. Konečná prodejní cena zatím nebyla stanovena.

EU je vnímána jako „nejlepší dlužník“ na trhu

EU má u dvou ze tří hlavních ratingových agentur hlavní rating na stupni AAA, což je maximum, jakého lze dosáhnout. Znamená to, že je vnímána jako nejlepší dlužník na trhu, což mimo jiné znamená, že je schopna si zajistit i nejvýhodnější podmínky půjček.

Evropská centrální banka (ECB), která na základě zvláštních pravidel teď nakupuje dluhopisy nadnárodních institucí, by měla být schopna zajistit papírům na sekundárním trhu dostatečnou likviditu. To je podle analytiků jeden z důvodů, proč je po těchto dluhopisech tak vysoká poptávka. Dalším důvodem je i sociální rozměr emise.

Manažeři emise uvedli, že cena desetiletých dluhopisů bude stanovena na tři bazické body nad střední úrovní takzvaných úrokových swapů, cena papírů splatných za 20 let pak na 14 bazických bodů nad střední úrovní úrokových swapů. To znamená, že dluhopisy s kratší splatností nabízejí záporný výnos, zatímco papíry s delší splatností kladný, poznamenala k tomu Reuters.

Úterní nabídka je první fází plánu EU zvýšit za méně než deset let objem dluhů až na patnáctinásobek. Smyslem je zajistit peníze pro členské státy, které bojují s dopady pandemie. Unie má k tomu účelu dva hlavní programy. Nynější nabídka přitom Unii přibližuje ke společnému vydávání dluhopisů, čemuž se část členských zemí dlouhodobě brání. Až bude plán dokončen, bude EU jedním z největších dlužníků na evropském kontinentě, poznamenala Reuters. Nyní je zhruba na úrovni Slovenska, poznamenala Reuters.

Program SURE je unijním nástrojem dočasné povahy a jeho smyslem je zabránit masivnímu propouštění v mimořádných situacích. Je určen členským státům, které potřebují zmobilizovat obrovské finanční prostředky pro boj s negativními ekonomickými a sociálními dopady šíření koronaviru na svém území.

Ve formě půjček od EU bude moci poskytnout pomoc až 100 miliard eur (2,7 bilionu korun) zasaženým členským zemím, aby jim pomohl řešit skokové zvýšení výdajů na udržení zaměstnanosti.