Úroková sazba u nově poskytnutých hypoték v červnu vzrostla na pět procent z květnových 4,64 procenta. Průměrná sazba je tak nejvyšší od poloviny roku 2010. Banky a stavební spořitelny poskytly hypoteční úvěry za 19,3 miliardy korun, což je proti květnu pokles o osm procent. Meziroční propad zrychlil na 65 procent. Vyplývá to ze statistik České bankovní asociace (ČBA) Hypomonitor. Do něj dodávají data všechny banky a stavební spořitelny poskytující hypotéky na českém trhu.

Průměrná sazba u nově poskytnutých hypoték je podle ČBA pětiprocentní a podle hypotečního makléře Josefa Janouška jsou často úroky ještě vyšší. „Nejčastější úrok, který teď u klientů máme od bank, bývá okolo 6,19 až 6,29,“ řekl. S rostoucími sazbami se zvyšují také měsíční splátky. Zatímco v červnu ještě průměrná hypotéka s třicetiletou splatností vycházela v průměru na 16 700 korun, při současných nabídkách je to již o dva až čtyři tisíce více.

Výsledkem je, že zájem o hypotéky klesá. Za letošní rok je objem a počet poskytnutých hypoték meziročně nižší o polovinu. Ačkoliv rok 2021 byl z pohledu poskytnutých hypoték rekordní a meziroční propad je tak dán i vysokým srovnáním, v červnu byl objem poskytnutých hypoték o čtvrtinu nižší i ve srovnání s rokem 2020.

„Hypoteční trh v posledních měsících vzhledem k výši úrokových sazeb slábne. O to více však zaznamenáváme zájem klientů o menší úvěry na rekonstrukci či vylepšení energetické náročnosti vlastního bydlení, které mohou stavební spořitelny poskytovat s delší dobou splatnosti, než je možné u tradičního spotřebitelského úvěru,“ uvedl předseda Asociace českých stavebních spořitelen Libor Vošický.

Objem skutečně nově poskytnutých hypoték, tedy bez refinancování, v červnu klesl o 1,1 miliardy na 15,7 miliardy korun. Po dubnu jde o nejnižší objem za dva roky. Objem refinancovaných úvěrů činil v červnu 3,6 miliardy korun. Počet nově poskytnutých hypoték se po květnovém růstu na 5300 snížil na pět tisíc.

Průměrný měsíční počet poskytnutých hypoték v prvním čtvrtletí přesahoval sedm tisíc a loni devět a půl tisíce. Meziroční propad i v případě skutečně nových hypoték v červnu zesílil, a to na šedesát procent v případě objemu a 56 procent u počtu. V prvním pololetí byl objem i počet hypoték meziroční nižší o třetinu.

„Objem i počet poskytnutých hypoték v červnu meziměsíčně dále propadl, přitom červnová čísla bývala v minulých letech proti květnu obvykle silnější. Aktivita na hypotečním trhu tak dále zpomaluje. Vzhledem ke kombinaci vysokých hypotečních sazeb, přísnějších úvěrových pravidel České národní banky, růstu obav z vývoje ekonomiky a vysokých cen nemovitostí není tento vývoj příliš překvapující,“ upozornil hlavní ekonom asociace Jakub Seidler.

Meziměsíční růst sazeb byl v červnu nepatrně silnější než v předchozích měsících, a pokračuje tak šestnáct měsíců v řadě. Nabídkové ceny hypoték se nyní pohybují nejčastěji v poměrně širokém rozmezí od šesti do sedmi procent v závislosti na konkrétních parametrech úvěru.

Průměrná hypotéka v posledních měsících mírně klesá a v červnu byla 3,1 milionu korun. S přísnějšími pravidly ze strany ČNB a vysokými úrokovými sazbami zvyšujícími měsíční splátky musely některé domácnosti zamýšlenou hypotéku snížit.

Růst hypotečních sazeb o jeden procentní bod znamená pro průměrnou hypotéku zvýšení měsíční splátky o patnáct set až dva tisíce korun. Ve srovnání s dvouprocentní úrokovou sazbou, která byla na trhu běžná v dřívějších letech, tak znamená šestiprocentní hypoteční sazba nárůst měsíční splátky u průměrné hypotéky až o sedm tisíc korun.

Tlak na další zvyšování by měl ustat, míní Seidler

Predikce dalšího vývoje je podle Seidlera v současné nejisté situaci ošidná. Očekává nicméně, že tlak na další zvyšování hypotečních sazeb by měl nyní trochu ustat. „Ale bude ještě samozřejmě záležet na krocích České národní banky. Protože tím, že inflace nakonec v červnu byla mírně vyšší, než se předpokládalo, tak trh začal očekávat, že ČNB úrokové sazby ještě letos zvýší. To by poskytlo určitý impulz pro růst tržních a posléze i hypotečních sazeb,“ uvedl.

Seidler zároveň podotkl, že hypotéky byly v poslední dekádě velmi levné. „Nyní se do jisté míry dostáváme k určitému normálu. Ale samozřejmě ta změna je velice nepříjemná. Řada domácností byla zvyklá na zcela jiné úrokové sazby, některé z nich budou muset refinancovat,“ řekl.

Tento problém podle něj pocítí nejvíce domácnosti, které si hypotéku vzaly čtyři až pět let zpátky. Tedy v období, kdy sazby byly extrémně nízké. „Samotná hypotéka je tam ještě stále vysoká. To znamená, že i to refinancování přinese poměrně výrazný nárůst měsíčních splátek,“ vysvětlil.

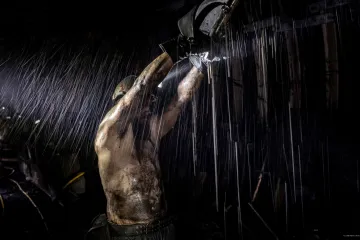

Začíná být patrné, že některým lidem nezbude než nemovitost, na kterou si hypotéku vzali, prodat. Potíže nemají jen kvůli samotnému splácení, ale i kvůli tomu, že rozestavěnou budovu nedokážou dokončit s plánovaným rozpočtem. Ke všemu se totiž zvýšily ceny stavebních materiálů. „Prodej v rozestavěné fázi, myslím, v následujících letech hodně poroste,“ podotkl hypoteční makléř Janoušek.

Protože byla červnová inflace poněkud vyšší, než se čekalo, začíná se opět hovořit o možnosti, že by centrální banka mohla letos ještě zvýšit sazby. Nový guvernér Aleš Michl dal ovšem při svém jmenování najevo, že sazby dál zvyšovat nechce. Trh proto čeká na to, jak dopadne jeho první měnové jednání.