Banky a stavební spořitelny poskytly v únoru hypoteční úvěry za 7,9 miliardy korun. Proti lednu to znamená nárůst o dvacet procent. Meziročně se objem hypoték snížil o 69 procent, je to ale zlepšení proti lednovému osmdesátiprocentnímu propadu. Úroková sazba u skutečně nových hypoték bez refinancování druhý měsíc v řadě klesala, snížila se na 5,9 procenta z lednových 5,93 procenta. Vyplývá to ze statistik České bankovní asociace (ČBA) Hypomonitoru. Poptávka po vlastním bydlení je tak v Česku stále vysoká. Rostou ale i ceny nájmů v obecních bytech. Ceny zvedla, nebo to v nejbližší době chystá, více než polovina krajských a okresních měst.

Celkem samosprávy pronajímají skoro 140 tisíc bytů. Dalších 13 tisíc je aktuálně neobsazených. V pronajatém bytě žije v Česku tři čtvrtě milionu lidí – v každém pátém případě jde o nemovitost patřící obci nebo státu.

Česká televize oslovila všechna bývalá okresní města. Z těch, která odpověděla, většina nájemné ve svých bytech v posledním roce zvýšila a další o tom aktuálně uvažují. Nejčastěji radní schválili nárůst právě o loňskou inflaci, tedy zhruba o 15 procent. Týká se to například Havlíčkova Brodu.

„My jsme přistoupili ke kroku, tak jako každý rok kromě covidových let, na zvyšování o inflační doložku. Za rok 2023 15,1 procenta,“ uvedla místostarostka města Marie Rothbauerová (ODS).

Například Praha 3 pronajímá zhruba 1200 bytů. Díky vyšším cenám získá zhruba milion korun měsíčně do rozpočtu navíc. „Chceme aspoň trošku srovnat podmínky na trhu a zároveň městská část určitě potřebuje prostředky na udržování a rozvoj bytového fondu,“ podotýká místostarosta Prahy 3 Ondřej Rut (Strana zelených).

Naopak sousední Praha 4 se rozhodla zvýšit nájmy o polovinu loňské inflace. Přestože i tady náklady na údržbu rostou. „Ty peníze nám v rozpočtu budou chybět. Zohledňovali jsme zvyšující se náklady našich obyvatel, ať už se to týká energií, služeb, nebo základních potravin,“ vysvětluje starosta městské části Ondřej Kubín (ODS).

Právě z těchto důvodů odmítli navýšení nájmů radní v Chomutově. A to ve všech 195 bytech, které město vlastní. „Tyto byty například proti kulturně-sportovním budovám jsou ta nejmenší zátěž, jelikož energie si platí nájemci sami,“ uvedla pracovnice oddělení vnějších vztahů města Chomutova Zuzana Vavřínová.

I přes navýšení cen je ale podle měst a obcí o jejich byty stále velký zájem. Bydlení v nich totiž pořád vyjde výrazně levněji než běžný pronájem.

Měsíční objem hypoték je nejvyšší za půl roku

Neklesá ale ani zájem Čechů o vlastní bydlení, které nejčastěji financují pomocí hypoték. Meziměsíční nárůst hypoték byl podle ČBA vyšší, než by odpovídalo běžným sezonním vlivům. Měsíční objem poskytnutých hypoték se dostal na nejvyšší úroveň za posledního půl roku. Přesto ale únorový výsledek patří mezi nejslabší hodnoty za posledních deset let.

Objem skutečně nově poskytnutých hypoték bez refinancování v únoru dosáhl 6,5 miliardy korun po lednových 5,4 miliardy korun. Výsledek je mírně nad průměrem posledního půl roku, který činí 6,2 miliardy korun. Objem refinancovaných úvěrů se zvýšil na 1,33 miliardy korun z lednových 1,15 miliardy korun.

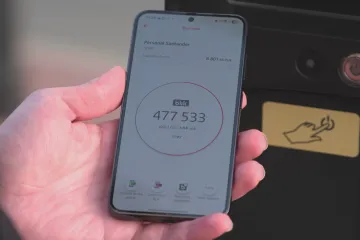

Počet nových hypoték se proti lednu zvýšil o 390 na zhruba 2300. Byl tak nejvyšší od loňského srpna. Nadále je ale počet hypoték v dlouhodobém srovnání hluboce podprůměrný. V první polovině loňského roku byl průměrný měsíční počet nových hypoték kolem šesti tisíc, v roce 2021 dosahoval 9500.

„Můžeme to považovat za skutečně velice mírné, protože leden a únor obecně patří mezi slabší měsíce v roce, co se týče aktivity na hypotečním trhu. Bývá obvyklé, že únorová aktivita je nepatrně vyšší než v lednu. To znamená, že ten samotný meziměsíční nárůst až tak překvapivý není,“ okomentoval hlavní ekonom ČBA Jakub Seidler.

Podle zakladatele poradenské firmy Patron Go Jiřího Patáka se na trh vrátila přirozená poptávka. „Vždy existuje okruh lidí, kteří potřebují bydlet, ať už kvůli rodinným důvodům, stěhování za prací a podobně. Tento okruh zájemců o hypotéky od léta loňského roku vyčkával. Rostoucí úrokové sazby, ceny energií i inflace snížily poptávku na minimum. Největší obavy odezněly a tito klienti začali nemovitosti od ledna poptávat,“ sdělil.

Průměrná úroková sazba je na úrovni loňského října

Průměrná úroková sazba u skutečně nových hypoték klesala druhý měsíc v řadě a dostala se na úroveň loňského října. Stále je ale na nejvyšší úrovni za posledních dvacet let, ačkoli v letech 2008 a 2009 se pohybovala také na obdobně vysokých hodnotách. Takzvané realizované úrokové sazby přitom na rozdíl od cen nabídkových reflektují skutečnou reálnou úrokovou sazbu u podepsaných hypotečních smluv. Nabídkové sazby se nejčastěji pohybují v rozpětí mezi šesti a sedmi procenty, jejich průměr v posledním půlroce stagnuje mírně nad šesti procenty.

„Tržní úrokové sazby jsou v souvislosti s nejistotami ve světové a domácí ekonomice v posledním období velmi rozkolísané a poměrně často mění svůj směr. V letošním roce jsou v průměru jen nepatrně nižší, než byly v posledních měsících minulého roku, což odpovídá i mírnému poklesu hypotečních sazeb. Obecně pak platí, že finanční trhy v současnosti předpokládají, že úrokové sazby budou klesat jen velmi pozvolna, což naznačuje, že i případný pokles hypotečních sazeb bude v následujícím období jen velmi mírný,“ uvedl Seidler.

„Úrokové sazby budou klesat pozvolna. Nicméně zároveň s tím si klienti budou na danou úroveň zvykat a akceptovat sazbu nad pěti procenty. Větším problémem jsou další omezující kritéria ČNB. Pokud zde dojde k uvolnění, tak bych očekával návrat kupců na hypotéku, neboť to je klientela, která odkládá již měsíce svou potřebu nákupu nemovitosti pro vlastní bydlení,“ soudí ředitel realitní společnosti Century 21 Tomáš Jelínek.

Průměrná výše hypotéky v únoru mírně vzrostla na 2,86 milionu korun, stále ale zůstává hluboko pod rekordní úrovní roku 2021, kdy dosáhla 3,46 milionu korun. S přísnějšími pravidly ze strany ČNB a vysokými úrokovými sazbami zvyšujícími měsíční splátky totiž musely některé domácnosti zamýšlenou hypotéku snížit.