Na jedné straně velké ambice, na druhé nejhlubší ztráta od dob krize. Deutsche Bank se snaží znovu postavit na nohy. Německý finanční ústav nedávno oznámil restrukturalizaci a podle analytiků tak rozehrál náročnou šachovou partii, jejíž výsledky jsou značně nejisté.

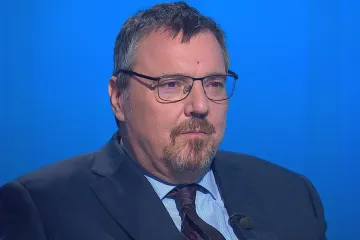

V předvečer krize v roce 2007 Deutsche Bank triumfálně obsadila pozici největší globální banky a vydělávala miliardy, dnes je tomu přesně naopak. Podle nejnovějších výsledků v období od dubna do června finanční dům celkově prodělal 3,1 miliardy eur. „Za takto špatným výsledkem stály zejména náklady na restrukturalizaci,“ komentuje situaci analytik Cyrrus Tomáš Pfeiler. A to je jen začátek.

Výdaje na změny ve struktuře firmy mají do roku 2022 dosáhnout 7,4 miliardy eur (189 miliard korun) a řady finanční instituce opustí na 18 tisíc lidí.

„Největší část nákladů spojených s restrukturalizací se banka rozhodla zaúčtovat už teď. Mimořádné náklady spojené s transformací Deutsche Bank tak dosáhly 3,4 miliardy eur,“ upřesňuje Pfeiler, proč se banka propadla do tak hluboké ztráty, byť se jí podle něj zase až tak špatně nevede. Zisk očištěný o jednorázové vlivy dosáhl totiž 231 milionů eur a překonal tak i odhady analytiků.

V minulých dnech se tak někteří lidé stávali svědky protichůdných obrazů. Na jedné straně opouštěli zaměstnanci newyorské pobočky banku s tlustou bílou obálkou s podmínkami propuštění, zatímco jiní v Londýně absolvovali ve stejný den zkoušky obleků šitých na míru.

Banka se totiž hodlá zbavit svých globálních operací s akciemi a přibrzdit i investiční aktivity, zaměřit se ale chce na správu majetku bohatých klientů – a kvůli tomu se chystá přijmout nové zaměstnance a obleky šité na míru se tak mohou hodit.

Na aktuální výsledky reagovala i burza a akcie ve středu chvíli po otevření burzy odepsaly přes pět procent. „Přestože se výrazné náklady spojené s restrukturalizací očekávaly, překvapila mnohé rychlost. Titul zároveň koriguje zisky z předchozích obchodních seancí,“ konstatuje Pfeiler.

Odklon od investičního bankovnictví je v Evropě běžný, u DB jde o radikální plán

Deutsche Bank se zřejmě jako jediné evropské finanční instituci podařila skutečně globální expanze. Na poměry starého kontinentu si připsala nevídaný úspěch v oblasti investičního bankovnictví a před krizí konkurovala na americkém trhu i tradičním gigantům z Wall Street. „Deutsche Bank se však stala obětí vlastního úspěchu. Po krizi se tvář investičního bankovnictví nenávratně změnila a německý finanční dům na tuto změnu brutálně doplatil,“ vysvětluje Pfeiler.

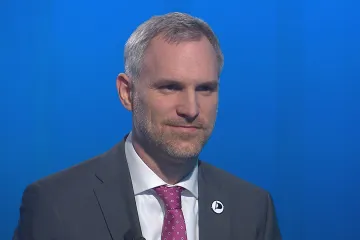

Otázkou také zůstává, do jaké míry se teď bance podaří udržet důvěru. Trh v současnosti oceňuje podle hlavního ekonoma Czech Fund Lukáše Kovandy Deutsche Bank v podstatě jako krachující podnik.

„Investoři tedy nevěří v reprodukční schopnost aktiv banky, tedy jinými slovy nevěří v její obchodní model,“ vysvětluje. S podobným problémem se sice podle něj potýkaly i další velké světové banky, zpravidla však na tom nejsou tak zle jako Deutsche Bank. „Ostatní velké banky, spíše ale ty americké než evropské, dokázaly zkrátka svůj obchodní model uzpůsobit nové, pokrizové realitě,“ dodává.

S životem Deutsche Bank je navíc spojeno nemálo kauz – praní špinavých peněz nebo trest za manipulaci s úrokovou sazbou završený pokutou, což nejen otřásá důvěrou ve firmu, ale také klade značné nároky na finance. Například pokuta v roce 2016 od amerického ministerstva spravedlnosti za prodeje cenných papírů krytých hypotékami dosáhla 7,2 miliardy dolarů. To odpovídá téměř 50 procentům aktuální tržní kapitalizace. „Platby za pokuty řešila banka navyšováním kapitálu, což vedlo k propadu cen jejich akcií. Zapojením v těchto skandálech utrpěl finanční dům šrámy na reputaci,“ souhlasí Pfeiler.

Nepodařila se ani plánovaná fúze s Commerzbank, která měla být podle očekávání pozitivním krokem a představovala poslední možnost, jak zabránit restrukturalizaci.

„Spojení mohlo přinést významné nákladové synergie a nově vzniklá banka by rychle navýšila ostře sledované ukazatele rentability vlastního kapitálu. Nicméně transakce narazila na tvrdý odpor regulátorů, některých akcionářů – zejména německé vlády – a odborů. Regulátorům se nezamlouvala možnost spojení dvou slabých peněžních ústavů. Německá vláda a odbory si uvědomovaly, že případný úspěch by závisel na masivním snižování stavů, což je často politicky neprůchodné,“ vysvětluje Pfeiler.

Kontroverzní plán?

Budoucnost Deutsche Bank momentálně v sobě nese řadu rizik. Navržená podoba restrukturalizace je totiž podle hlavního ekonoma BH Securities Štěpána Křečka vysoce kontroverzní. „Výrazná redukce počtu zaměstnanců vždy budí velké obavy. Deutsche Bank přitom bude redukovat i portfolio svých aktivit, které byly doposud klíčové. Banka se tím vzdává části trhu, čehož s chutí využije konkurence a zároveň tím dává najevo svou neschopnost, protože nebyla schopna obstát na částech trhu, kde to jiní dokázali,“ konstatuje.

Deutsche Bank teď plánuje, že se zbaví svých globálních operací s akciemi a upozadí investiční aktivity a naopak se zaměří na správu majetku bohatých klientů. V této souvislosti chce konkurovat například známým švýcarským ústavům, jako je UBS či Credit Suisse. „Uspět však bude velmi složité. Pro získání nových klientů je třeba získat úspěšné manažery od konkurence. Deutsche Bank přitom má omezené prostředky na přeplácení a lákání nových zaměstnanců,“ dodává Křeček.

Strategie banky, která podle něj spočívá ve snaze „prošetřit se k prosperitě“, by se dala označit jako konzervativní. Nicméně investoři ji nepřijali moc dobře, hlavní obava spočívá podle Křečka v tom, že si propuštění zaměstnanci vezmou s sebou i klienty, se kterými navázali osobní vztahy. To by do budoucna mohlo vést k výrazným výpadkům příjmů.

Samotná restrukturalizace je přitom ohromně nákladná, připomíná Křeček. „Omezování rizikových aktivit sice může přinést stabilnější hospodářské výsledky, ale s nižším rizikem lze očekávat i nižší výnosy. Těžko tedy předpokládat, že Deutsche Bank udělá tlustou čáru za svou minulostí a začne raketově růst,“ uzavírá.

Běh na dlouhou trať s nejistým výsledkem

Podle Pfeilera tak každopádně čeká Deutsche Bank náročné období s velmi nejistým výsledkem. „I v případě nejoptimističtějšího scénáře by se banka měla dostat v roce 2022 na návratnost vlastního kapitálu ve výši osmi procent, což ve srovnání s jinými finančními domy stále představuje podprůměrné hodnoty,“ konstatuje.

Dopad na český trh však bude podle Pfeilera minimální. „Pokud některé tuzemské fondy přes Deutsche Bank obchodují, budou muset přestoupit k jiné finanční instituci. To ovšem neznamená nic fatálního,“ uzavírá.

Akcie Deutsche Bank zatím ve středu odpoledne ztrácely už zhruba jen 2,5 procenta, přibližně polovinu své ranní ztráty tak umazaly.