Ceny bytů rostou. Meziročně se v posledním čtvrtletí loňského roku zvedly v průměru o deset procentních bodů. Zrychlení růstu je pro analytiky překvapením, vzhledem k tomu, že Česká národní banka (ČNB) právě na začátku posledního čtvrtletí zpřísnila regulaci hypoték. Viceguvernér ČNB Tomáš Nidetzký a ekonom Michal Mejstřík však v nedělních Otázkách Václava Moravce kroky ČNB obhajovali. Podle nich centrální banka hájí i spotřebitele.

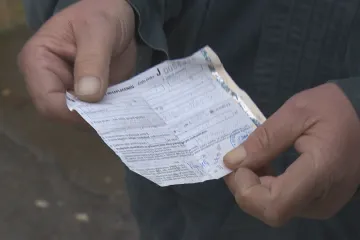

ČNB varuje, že snadno dostupné hypotéky mohou přinést problémy nejen bankám, ale i samotným dlužníkům. Od října loňského roku proto platí, že banky by neměly klientům dát vyšší půjčku, než je devítinásobek jejich ročního čistého příjmu.

„Ty nově stanovené dluhové ukazatele by neplnilo tak deset, patnáct procent stávajících klientů, kteří získali úvěr v poslední době,“ uvedl tehdy k tomuto kroku guvernér ČNB Jiří Rusnok.

Po dlouhém jednání mezi ČNB a ministerstvem financí je nyní na světě kompromis. Po připomínkovém řízení čeká na projednání ve vládě. Ministerstvo do novely opět zapracovalo nástroje pro centrální banku, které se týkají omezení hypoték. Banka chce díky nim zajistit mimo jiné i rovné podmínky na trhu.

„Přál bych si, aby zákon prošel i s tímhle kompromisním návrhem, který jsme připravili společně s ministerstvem financí,“ uvedl v nedělních Otázkách Václava Moravce viceguvernér ČNB Tomáš Nidetzký. „Nová legislativa má reagovat na vývoj v ekonomickém a finančním cyklu a ČNB má potom pravomoc v reakci na vývoj ekonomického a finančního cyklu reagovat a nastavovat parametry,“ řekl.

Za loňský rok bylo sjednáno asi 99 tisíc nových hypoték. Jde o nejnižší hodnotu od roku 2014. Nejvíce nových hypoték bylo poskytnuto loni v říjnu, více než 10 tisíc. Zájem o hypotéky tehdy rostl zejména kvůli chystaným omezením jejich dostupnosti.

„Kdybychom všechna ta opatření, která jsme zavedli, zrušili, vedlo by to k tomu, že by rostly ceny nemovitostí. Protože opatření nějakým způsobem limitují očekávání v růstu cen nemovitostí. Žádné z opatření ČNB nemůže pomoci nabídkové straně,“ dodal viceguvernér.

Nejméně nových hypotečních smluv bylo podepsáno letos v únoru. V březnu pak některé banky zlevnily úvěry a počet schválených žádostí začal opět růst.

„Pokles úrokové sazby hypoték je podle mě reakce na situaci na hypotečním trhu. Situace není nijak dramatická. Vždy, když probíhá nějaká regulatorní změna, ať už to bylo třeba snížení státní podpory na stavební spoření nebo změny na životním pojištění, vždy to vedlo k tomu, že se ten trh předzásobil, a potom to vedlo k opadnutí obchodních výsledků,“ řekl viceguvernér.

„Hypotéky, to není jako výroba hraček. Je to produkce určitého typu produktu, který předpokládá monitorování rizik nejen na straně banky, ale i na straně spotřebitele. Regulovanost bankovního sektoru je značná a očekává se, že i spotřebitelé budou nějakým způsobem chráněni,“ reagoval ekonom Michal Mejstřík.

Novela přichází i se vstřícným krokem pro klienty mladší 36 let. Ti by si nově mohli znovu půjčit až na sto procent ceny nemovitosti. Díky novele bude také centrální banka moci opatření, kterými omezuje poskytování hypoték, vymáhat a za jejich porušení případně udělit vysokou pokutu. Od kdy by mohl zákon platit, zatím není jisté. I když ho vláda schválí, v Poslanecké sněmovně bude mít pravděpodobně cestu trnitou.

Podle Mejstříka je jedním z důvodů přehřívání realitního trhu právě i zdlouhavý proces výstavby bytů. „Skutečně si myslím, že hlavní problém je na nabídkové straně, která je ovlivněna pomalým schvalováním, tam vidím klíčový problém, že nabídka bytů je nedostatečná, a to nejen bytů na prodej, ale i nájemních,“ řekl v OVM.

„Všichni jsou soustředěni pouze na koupi nemovitosti a my patříme k zemím, které mají poměrně vysoký, až sedmdesátiprocentní podíl bytů a domů, ve kterých bydlí lidé v osobním vlastnictví,“ dodal Mejstřík.

Podle něj ale také chybují banky, když svůj byznys, namísto soustředění se na úvěrování podniků, staví na poskytování hypoték pro dobře zajištěné bydlení. „S tím mohu jen souhlasit a doplním, že podíl úvěrů na bydlení tvoří 60 procent všech úvěrů, které banky poskytují,“ reagoval viceguvernér ČNB.

Podle něj však opatření, která jsou často lidmi vnímána negativně právě pro znesnadnění získání úvěru, jsou přijímána z důvodu ochrany spotřebitelů.

„Že budeme chránit spotřebitele před nadměrným zadlužováním, vede k ochraně spotřebitelů, ale v následné fázi i bank, protože při zhoršení situace dojde k tomu, že některé úvěry se nebudou splácet, a že dnes máme podíl nesplácených hypotečních úvěrů pod dvě procenta, to je stávající situace. To se nemusí odehrávat v budoucnu,“ dodal Nidetzký.

Bankovní daň zaplatí všichni

ČNB podmínky hypoték zpřísnila už několikrát, poprvé na podzim 2016, kdy bankám fakticky zakázala poskytovat stoprocentní hypotéky. Předloni v dubnu pak doporučila neposkytovat úvěry na bydlení nad 90 procent hodnoty nemovitosti a omezit i hypotéky nad 80 procent.

ČNB však může vydávat jen doporučení, ale kvůli zajištění finanční stability dlouhodobě volá po pravomoci omezit hypotéky zákonem. Příslušná novela v minulém volebním období ale přes poslance neprošla.

Diskuse v nedělních OVM se stočila také k návrhu ČSSD na bankovní daň. „Firmy by se o to ve finále podělily s klienty, ty daně by si nenechaly na sobě,“ řekl Nidetzký. „Protože tady by to bylo plošné opatření na všechny banky,“ dodal.

„To by se dotklo všech, v okamžiku, kdy by se to dotklo všech, to považuji za naprosto neúčinné opatření v tomto slova směru,“ souhlasil i ekonom Mejstřík.