Prázdniny začaly a s nimi vyrazily na dovolenou i tisíce Čechů. Většina z nich s platební kartou v kapse, někteří i s hotovostí. V obou případech ale existuje několik věcí, na které by si měli dát při placení v zahraničí pozor – jinak můžou zbytečně přijít i v případě menších částek o docela podstatné sumy. Na přehled možných úskalí upozorňují odborníci i samotné tuzemské banky oslovené webem ČT 24.

Berlín – nedaleká destinace jako ušitá na míru pro dovolenou na prodloužený sváteční víkend. První úskalí však spočívá už v tom, že platby kartou tady nejsou zdaleka tak běžné jako v Česku.

Podobně jako na čerpací stanice na každém rohu, jsou Češi zvyklí na to, že velká část obchodníků platby kartou nabízí jako samozřejmost. V Berlíně však v řadě restaurací, barů, obchodů nebo v některých památkách s kartou nepochodíte. A jaké pak je překvapení, když při následné kontrole výpisu z bankovního účtu zjistíte, že vás jeden výběr z bankomatu ve výši padesáti eur vyšel třeba na více než dvě stě korun, tedy patnáct procent celkové částky. A pokud si nedáte pozor a vybíráte menší částky v cizině opakovaně, můžou vás poplatky vyjít na pořádnou sumu.

Pravidlo jedna: Hotovost s sebou

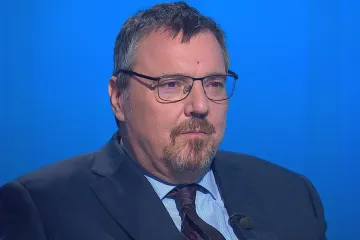

V prvé řadě bychom si před dovolenou měli zjistit, co je v oblasti, kam jedeme na dovolenou, běžné. Záleží i na tom, jestli se budeme pohybovat jen v turisticky atraktivních místech – tam je možné očekávat, že lze používat platební karty, nebo zda se vypravíme někam, kde se s turisty tak často nepotkávají. „A tam pravděpodobně očekávají jen platby v hotovosti,“ konstatuje odborník pro platební styk z České bankovní asociace (ČBA) Tomáš Hládek.

Každopádně, každý by měl mít u sebe alespoň minimální hotovost. Hodí se na zmrzlinu či kafe – u malých obchodníků nelze počítat obvykle s placením kartou. V takovém případě je ale dobré směnit peníze už v Česku, shodují se zástupci bank i analytiků oslovených webem ČT 24. Většina bank si za výběr z bankomatu totiž v zahraničí účtuje zmíněné nemalé poplatky.

Obecně se dá podle Hládka konstatovat, že výběr z bankomatu v zahraničí je většinou zatížen nějakým poplatkem – ten vybírá banka, anebo i nebankovní společnost, která bankomat provozuje. Tento poplatek pak následně banka v Česku od klienta vybere – navíc může být ještě zvýšený o poplatek tuzemské banky za výběr v zahraničí.

„Na druhé straně existují bankovní domy, které za určitých podmínek nabízejí výběr ze všech svých bankomatů a bankomatů celé bankovní skupiny, do které patří, po celé Evropě či dokonce po celém světě zdarma. Vždy záleží na smlouvě s bankou,“ říká Hládek.

Pravidlo dvě: Zjistit podmínky

Před cestou je proto dobré si vždy zjistit, jaké podmínky vaše banka nabízí. Podle odborníků je ale vždy výhodnější si vybrat peníze doma bez poplatku a směnit je v prověřené směnárně.

„Jde totiž o to, že i pokud máte výběry v zahraničí zdarma, budete tratit buď na kurzu, který vám dá banka, nebo zaplatíte poplatek té zahraniční,“ vysvětluje Karel Kotoun, analytik společnosti Chytrý Honza. A dodává praktickou radu: při hledání bankomatů v cizině je dobré využít on-line mapy, mobilní aplikace nebo navigace – to může značně uspořit čas, který na dovolené chceme trávit jinak než pátráním, kde vybrat peníze.

TIP: Hledejte ATM

Pokud budete v zahraničí hledat bankomat, dívejte se po jeho mezinárodním označení ATM. „Kromě bankomatu máte v zahraničí pro výběr peněz totiž možnost využít také pobočky místní banky či směnárny, které jsou označeny logem vaší karty. Tato služba se nazývá CashAdvance a bývá obvykle za poplatek, který však nemusí být větší než ten za výběr z bankomatu,“ vysvětluje mluvčí Air Bank Jana Karasová.

Pozor ale na to, že výše poplatků za výběr v bankomatu se často liší nejen tím, jakou banku klient má, ale i účtem, který u ní využívá. Nebo případně jakou konkrétní službu má. A rozdíly v poplatcích mohou být značné. Od nuly až po desítky korun.

Jeden příklad za všechny – pokud třeba vlastníte zlatou kartu Komerční banky, neplatíte za výběr z bankomatu v zahraničí žádný poplatek. S tzv. Plus kartou stojí výběr v zahraničí už ale 99 korun. U České spořitelny zase platí to, že i výběry z bankomatů bank skupiny Erste Group v Chorvatsku, Rakousku, na Slovensku, Maďarsku, Rumunsku a Srbsku jsou zdarma – ovšem při aktivaci určité služby.

A dobré je vědět i to, že některé banky můžou rozlišovat podle typu karty – zda je kreditní (máte u banky otevřený úvěrový účet, nezávislý na stavu osobního účtu), nebo debetní (vybíráte peníze přímo ze svého osobního účtu v bance). Rozdíly mohou být opět značné.

Znova jeden názorný příklad – Česká spořitelna účtuje například při používání debetní karty nula či pět korun (podle aktivovaných služeb), při výběru z cizí banky už čtyřicet korun. U kreditní karty si ale připlatíte ještě víc – za výběr z vlastního bankomatu to dělá padesát korun, z cizího pak ještě o třicet korun víc.

Sečteno podtrženo – největší podíl na výhodnosti transakce obecně mají bankovní poplatky a kurz. Existují dva typy kurzů – devizový, který platí pro bezhotovostní transakce (tedy platba kartou, výběr z bankomatu), a valutový pro operaci v hotovosti (tedy směnárny). Devizový kurz je výhodnější jak pro nákup, tak pro prodej cizí měny.

A banky, stejně jako směnárny, používají kurzovní lístek, ve kterém mají uvedenou cenu pro nákup a prodej cizí měny, případně i středový uprostřed jejich hodnot. V praxi to znamená, že když klient banky v zahraničí platí kartou nebo vybírá hotovost z bankomatu, banka pro převod využije většinou kurz prodeje. Naopak když klientovi přijde na jeho účet, který je vedený v českých korunách, zahraniční platba třeba v eurech, tato částka se přepočítá kurzem pro nákup a je pak v českých korunách klientovi připsána na účet.

TIP Důležitý je kurz „prodej“. Nejjednodušší je si pamatovat, že pro placení a výběry z bankomatu v zahraničí je použitý vždy ten vyšší kurz, tedy prodej – radí mluvčí Air bank Jana Karasová.

Pravidlo tři: Když už měním, tak ne na ulici

Platba kartou i výběr hotovosti z bankomatu tak probíhá u většiny bank přepočtem kurzu devizy prodej, a to aktuálně platným v den zúčtování transakce. „V případě kurzů je ale důležitý den, kdy je platba zaúčtována, nikoliv kurz platný v den nákupu zboží. V případě zahraničních plateb to může trvat i několik dní. Záleží na obchodníkovi,“ upozorňuje manažer komunikace Komerční banky Pavel Zúbek.

A i tady se vyplatí zjistit si před odjezdem podmínky u své banky. Například ČS nabízí v průběhu letních měsíců (od 1. června do 30. září) pravidelně klientům poplatkové prázdniny, tedy neúčtuje při prodeji cizí měny žádné poplatky. „V případě, že k výběru cizí měny dochází přímo ze sporožirového účtu,“ konstatuje Lukáš Kropík z tiskového centra ČS.

Přepočítat si lidé také mohou směnu rovnou na on-line kalkulačce, rozdělenou na hotovostní a bezhotovostní směnu. Klienti ČSOB zase třeba po celý červenec získají při platbě kartou Mastercard u obchodníků v Chorvatsku zvýhodněný kurz.

Avšak vůbec nejzákladnější a obecně platné pravidlo zní: nikdy nevyměňujeme peníze na ulici, byť nám mohou být někdy nabízeny velmi zajímavé směnné kurzy. „Právě u takových směn dochází často k podvodům nebo k použití padělků,“ připomíná Hládek z ČBA. Výhodné často nejsou ani směnné kurzy, které nabízejí hotely.

Pokud tedy člověk nechce prodělat, měl by si zjistit rozhodně předem, jaký je obvyklý kurz dané měny vůči české koruně či vůči nějaké mezinárodně široce akceptované a používané měně, například euru či dolaru. A dále jaké poplatky směnárna nebo banka v souvislosti se směnou vybírá.

Pravidlo čtyři: Když kartou, raději v místní měně

Výrazným plusem pro platbu kartou je každopádně to, že většina bank si za její využití v zahraničí neúčtuje – na rozdíl od výběru z bankomatů – dodatečné poplatky. Navíc je obecně také bezpečnější než hotovost.

„V případě krádeže nebo ztráty peněz v hotovosti samozřejmě nemůžete počítat s jejich náhradou. Ukradenou či ztracenou platební kartu ale můžete hned telefonicky zablokovat, a navíc je možné zpětně reklamovat případné neoprávněné transakce,“ připomíná tisková mluvčí Raiffeisenbank Petra Kopecká.

Navíc si Češi obecně platby kartou oblíbili a platí tak stále častěji, a to i menší nákupy, potvrzují různé průzkumy. Například z údajů Raiffeisenbank plyne, že loni v létě se počet karetních plateb meziročně zvýšil o celou polovinu a objem transakcí stoupl o čtvrtinu.

TIP: Berte embosovanou. Podívejte se, zda máte elektronickou, nebo embosovanou kartu, která je i u nás čím dál více rozšířená. Některé obchody, zejména v exotičtějších oblastech, neumí platbu elektronickou kartou zpracovat, embosovanou kartou zaplatíte téměř všude. „Embosovanou platební kartu poznáte podle toho, že má veškeré údaje včetně čísla a jména majitele karty plasticky vyražené. Tento typ karet se u většiny českých bank stává už standardem,“ dodává Karasová.

Turisté by si však měli dávat pozor ještě na další past, kterou představují některé výběry z bankomatů či platby u obchodníka. Jde o to, že při platbě kartou, která byla vydána k účtu vedenému tuzemskou bankou v českých korunách, obecně stanovuje směnný kurz česká banka. Tedy i tehdy, když platbu provedeme v zahraničí v cizí měně.

V poslední době je ale poměrně často při platbě u obchodníka – ale i při výběru v bankomatu – nabízeno, abychom si na místě vybrali, zda chceme v cizině platit v lokální měně či v korunách – takzvaná služba DCC (Dynamic Currency Converssion).

Konkrétně se v případě bankomatu přímo na displeji zobrazí, kolik vám bude za výběr nebo platbu strženo z účtu v korunách. Často tuto možnost nabízí bankomat přitom i jako první – takže odkliknout nabídku je velmi jednoduché. „Poznáte to podle toho, že se na displeji zobrazuje v českých korunách, kolik za výběr cizí měny zaplatíte. V tu chvíli si spočítejte, zda je pro vás tato směna výhodná, a pokud ne, tak si zvolte výběr bez směny,“ radí Karasová.

Jak však konstatují odborníci, lidé většinou nejsou schopni tak rychle určit, zda je nabízený kurz výhodný nebo jaké jsou všechny poplatky s ním spojené. „Proto bych osobně doporučil volbu platit v cizině cizí měnou, protože v takovém případě vím, že směna bude provedena podle podmínek mé banky v Česku,“ hodnotí za Českou bankovní asociaci Hládek. A ostatní souhlasí.

Zkušenosti totiž ukazují, že pokud na směnu člověk přistoupí, většinou se mu to skutečně nevyplatí. Službu nabízí provozovatel bankomatu a ten chce na směně logicky vydělat, a je tak vysoká pravděpodobnost, že kurz, který pro přepočet použije, bude horší než kurz domácí banky. A navíc, pokud je ještě karta vystavena k účtu v jiné měně, než je měna nabídnuté směny, dojde k několikanásobnému převodu mezi těmito měnami – což je opět nevýhodné.

A podobný systém funguje i při platbě kartou u obchodníka. V takovém případě určuje kurz převodu měny společnost, obvykle banka, které patří platební terminál. „Pokud se vás obchodník zeptá, zda chcete kartou zaplatit v korunách, nebo místní měně, doporučuji zvolit místní měnu. V situaci u pokladny totiž nemáte obvykle dostatek času si promyslet a propočítat, zda je pro vás nabízená směna výhodnější,“ připomíná Karasová.

TIP Klient musí být informován o kurzu. Pozor ale na to, že někteří obchodníci volbu nenechají na samotném zákazníkovi, ale svévolně sami vyberou domácí měnu držitele karty. To je v rozporu s pravidly karetních asociací a zákazník se v takovém případě může dožadovat stornování platby a její nové zadání v místní měně.

Klient musí být každopádně před provedením výběru nebo platby vždy informován o výši účtovaného kurzu. „Držitel karty by si tak měl před odjezdem zjistit alespoň přibližné kurzy, aby mohl posoudit výhodnost služby DCC, případně ji při výběru prostě raději nevyužít,“ dodává mluvčí ČSOB Patrik Madle.

Pravidlo pět: Stanovte si limity

A hodí se určitě ještě pár praktických rad: například se před odjezdem určitě vyplatí nastavit denní, případně týdenní limity pro platbu kartou – pokud totiž dojde k jejímu zcizení, alespoň zloděj nemůže utratit vše, co na kartě je.

Dobré je také zkontrolovat platnost karty – prošlá by mohla celou dovolenou znepříjemnit. A někdy je rovnou dobré mít pro jistotu s sebou karty dvě. Případně různých značek. „Třeba MasterCard a VISA, protože pak podle bank většinou jednu z nich vezmou všude,“ vysvětluje mluvčí Air Bank Karasová.

TIP Jedna karta kreditní, druhá debetní. „Kromě kombinace karet různých společností je výhodné, aby jedna z karet byla debetní a ta druhá zas kreditní, tím získáte rezervu pro mimořádné situace, a navíc půjčovny aut často vyžadují kreditní kartu. Pokud ale nemáte rádi kreditky, tak si může vzít dvě debetní karty a na jednu z nich si převést více peněz jako rezervu,“ dodává Karasová.

Každopádně, pokud už ke ztrátě nebo zcizení karty dojde – je nutné, aby lidé jednali co nejrychleji a kartu zablokovali. Pro tento případ je praktické už mít v mobilu uložené číslo banky, kam volat, protože rychlost bývá rozhodující. V zahraničí nebývá člověk neustále připojen k internetu, vyhledávání kontaktu na banku v místě může být obtížnější.

V případě ztráty karty může pomoci i to, že některé banky nebo třeba asociace Visa či Master Card nabízejí vydání nouzové hotovosti (emergency cash), která pokryje nutné výdaje na cestu domů. Nebo případně zajistí vydání náhradní platební karty s omezenou platností (dva měsíce) a funkčností – například s ní nelze vybírat z bankomatu.

Za obě tyto služby se u asociací ale platí a poplatek se může vyšplhat i na několik tisíc korun v případě, když dotyčný není pojištěný. Kartu i hotovost je možné nicméně mít už často druhý den od nahlášení ztráty či zcizení.

U vlastní banky to většinou vyjde levněji – a ta může vydat expresně novou plnohodnotnou kartu – záleží ale na tom, zda službu vůbec nabízí.