Finanční arbitr v minulých dnech po téměř čtyřech letech řízení s konečnou platností rozhodl o neplatnosti smlouvy investičního životního pojištění České pojišťovny (ČP) a udělil firmě pokutu. Názory na to, zda se nález týká i dalších smluv, se různí a případ tak zřejmě skončí u soudu. Do obdobného sporu se v lednu dostala i pojišťovna AXA. Finanční arbitr zrušil celé pasáže pojistných podmínek, protože podle něj nebyly sjednány v souladu se zákonem. V případu jde o to, že smlouva nedostatečně řešila ujednání o klíčových nákladech, rizikovém pojistném a odkupném. Na základě toho pak označil arbitr za neplatnou celou smlouvu.

Někteří experti odhadují, že právní závěry se týkají stovek tisíc pojistných smluv ČP sjednaných zejména v letech 2005 až 2013. Podle ČP se ale rozhodnutí týká jen konkrétní pojistné smlouvy a není ho možné vztahovat plošně na všechny produkty investičního životního pojištění.

„Nález finančního arbitra se vztahuje ke konkrétnímu případu a rozhodně není možné jej vnímat jako precedenční. ČP se s rozhodnutím finančního arbitra neztotožňuje a bude jej rozporovat u nezávislého soudu,“ řekla mluvčí pojišťovny Ivana Buriánková.

- Šéfredaktor magazínu Profi Poradenství & Finance Petr Fejtek doporučuje klientům, kteří mají smlouvy, ve kterých chybí ujednání o klíčových nákladech, rizikovém pojistném a odkupném, přihlásit se k finančnímu arbitrovi přes jeho webové stránky.

- „Měli by se o to starat, jestli chtějí dostat aspoň něco zpátky,“ míní Fejtek.

- Rozhodnutí arbitra považuje za přelomové, protože těch smluv je více než milion. Podle jeho odhadu se tak může – při dolní hranici – jednat o 20 miliard korun. Očekává, že podobný problém budou mít i další pojišťovny, i když to nedělaly tak „okatě“ jako Česká pojišťovna. V jejím případě jde navíc podle něho jednoznačně o pochybení na její straně, ne u zprostředkovatelů smluv.

Smlouva je neplatná jako celek

Z nálezu a následného rozhodnutí o námitkách ČP vyplývá, že smlouva životního pojištění Profi Invest je neplatná jako celek. Arbitr dále konstatoval, že pojišťovna nesjednala právo strhávat na vrub pojištění poplatky a náklady.

Dosavadní praxi pojišťovny týkající se výplaty odkupného při předčasném ukončení pojistných smluv posoudil jako jednání v rozporu s uzavřenou pojistnou smlouvou. Jeho závěry se tak dotýkají nejen aktivních smluv, ale i smluv ukončených právě s výplatou odkupného.

Finančním arbitrem je od listopadu 2011 Monika Nedelková. V červenci 2016 byla jmenována do funkce na dalších pět let.

„Uvedené rozhodnutí ve vztahu k poplatkům nemůže být překvapivé. Dlouhodobá praxe nezveřejňování nákladů spojených se životním pojištěním u ČP je známým faktem,“ řekl Fejtek.

I v důsledku toho podle něj produkty ČP nebyly standardně předmětem srovnání s jinými obdobnými produkty konkurenčních pojišťoven, neboť bez znalosti zásadních nákladových položek nebylo ani ze strany odborné veřejnosti možné vypočítat žádný z ukazatelů pro takové porovnání. Rozhodnutí je možno chápat jako precedentní, uvedl.

Dovození neplatnosti smlouvy by mělo být s ohledem na jeho důsledky až krajním řešením, o které však v tomto případě nejde, míní mluvčí České asociace pojišťoven Monika Bartlová. Je tedy podle ní nutné vyčkat, zda názory arbitra před soudem obstojí. Do té doby by se měl finanční arbitr zdržet jakýchkoliv podobných nálezů, poznamenala.

Arbitr uložil pokutu

„ČP vždy postupovala v souladu se zákonem a řídila se právní úpravou platnou v době uzavírání smluv,“ uvedla mluvčí ČP Buriánková. Při sjednání obdržel podle ní klient veškeré informace a na existenci nákladů upozorňovaly i samotné pojistné podmínky. V rámci procesu sjednání pojištění pak klient podepsal prohlášení, že byl s informacemi týkajícími se konkrétního pojistného produktu seznámen, čímž potvrdil, že veškeré informace, které obdržel, považoval za dostatečné.

S uvedenou argumentací pojišťovny se však finanční arbitr neztotožnil a rozhodl, že ČP musí klientovi vydat bezdůvodné obohacení 52 935 korun, a dále jí uložil pokutu deset procent z předmětné částky.

- Investiční životní pojištění (IŽP) se skládá ze dvou složek – pojistné a investiční. Pojistná složka by měla převažovat, aby životní pojištění sloužilo především jako pojistná ochrana.

- V rámci investiční (rezervotvorné) složky se investuje do „podkladových aktiv“ (v zásadě jako v podílových fondech), obvykle není zaručena návratnost původně investované částky. Server Peníze.cz upozorňuje, že na rozdíl od kapitálového životního pojištění (KŽP), v jehož případě se pojišťovna při podpisu smlouvy zavazuje k vyplacení konkrétní částky při dožití se konce pojištění, u IŽP žádnou takovou garanci nemáte. Na zhodnocení peněz mají velký vliv také nejrůznější poplatky.

- Investiční životní pojištění je třeba brát primárně jako pojistný produkt, jehož cílem je krýt následky úrazů a nemocí.

- Spoření je oproti IŽP primárně zaměřeno na zhodnocování peněz. Může jít například o ukládání pravidelných/nepravidelných částek na úročené účty – spořicí, termínované. Naspořené peníze by měly být snadno dostupné, i když někdy za mimořádný poplatek.

- Na rozdíl od investičních produktů hodnota naspořených peněz neklesá (odhlédneme-li od vlivu inflace, tedy růstu cen). Jak uvádí server Financehrou.cz, za spoření se nepovažuje odkládání peněz do produktů, z nichž je nelze jednoduše vybrat, což je právě investiční životní pojištění nebo i penzijní připojištění.

- Spoření slouží například k vytváření rezervy pro nenadálou potřebu či na nákup dražších věcí. Vytváří se také rovněž zdroj peněz pro investování.

Také AXA míří k soudu

Obdobný spor řešila počátkem roku také pojišťovna AXA. V pojistných smlouvách, jež byly uzavřeny na spoření s nulovou pojistnou částkou, je podle finančního arbitra Moniky Nedelkové právní vada. Arbitr na základě sporu klienta s pojišťovnou AXA rozhodl o neplatnosti pojistné smlouvy investičního životního pojištění. Jeho závěr se týká nejen posuzovaného sporu, ale i smluv jiných pojišťoven. Těch mohou být podle expertů až desítky tisíc.

„Smlouva byla uzavřena v souladu s platnými zákony. Nesouhlasíme s nálezem finančního arbitra a požádáme soud o jeho přezkoumání,“ řekl tehdy mluvčí pojišťovny AXA Jiří Cívka.

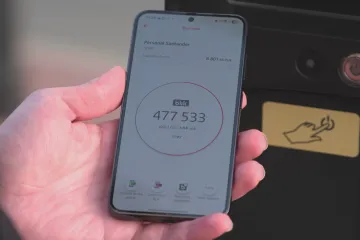

Pojišťovna AXA je podle finančního arbitra povinna klientovi již nyní zaplatit 879 023 korun včetně pokuty deset procent z této částky. Do verdiktu soudu platí rozhodnutí arbitra.

- ČNB pojišťovnám nařizuje informovat klienta před uzavřením smlouvy o životním pojištění o všem, co má vliv na cenu pojištění.

- Klienty pak varuje, aby se s náklady pečlivě seznámili. „Zájemce by si měl ve vlastním zájmu před podpisem pojistné smlouvy pečlivě přečíst veškerá smluvní ujednání včetně pojistných podmínek, seznámit se s náklady a poplatky, které jsou s pojistnou smlouvou spojeny, s možnými riziky, zejména pak riziky spojenými se samotnou investicí, a porozumět všem informacím, které se týkají dané pojistné smlouvy.“

- Centrální banka uvádí, že každý zájemce o investiční životní pojištění by měl sám zvážit, zda daný produkt přesně vyhovuje jeho potřebám.

- A to především z pohledu, zda má zájem uzavřít smlouvu životního pojištění (tzn. být pojištěn pro případ úmrtí případně dožití se určitého věku) spolu se stanovením požadované pojistné částky, která bude vyplacena v případě pojistné události.

- Zájemce by měl také zvážit, zda je ochoten a schopen dlouhodobě platit pojistné (například 30 a více let). Měl by si být také vědom, že v průběhu trvání smlouvy nebude možné s vloženými finančními prostředky zcela volně disponovat bez finančních ztrát.

- Měl by si také uvědomit, že se nejedná o spořicí produkt. Finanční rizika, tedy možnost případných ztrát nenese pojišťovna, ale pojistník.

- ČNB zároveň v roce 2013 (dohledový benchmark č. 5/2013) upozornila prodejce životního pojištění, aby tento produkt nepřirovnávali ke spoření. Propagace těchto produktů by měla vždy obsahovat zřetelné upozornění, že investice do podkladových aktiv v rámci investičního životního pojištění v sobě obsahuje riziko kolísání hodnoty investice a že obvykle není zaručena návratnost původně investované částky.

- V propagaci produktu investičního životního pojištění má být uveden investiční horizont podkladové investice, resp. s ohledem na nákladovou konstrukci produktu, investiční horizont samotného produktu investičního životního pojištění, případně jiné důležité skutečnosti, které zásadně vymezují (charakterizují) produkt, resp. jeho podkladovou investici.

- „Používání pojmu spoření v souvislosti s placením pojistného u investičního životního pojištění může v zájemci o toto pojištění vyvolat klamnou představu, že zaplacením pojistného podstupuje rizika běžně spojovaná s depozitními produkty, namísto rizik spojených s investováním do podkladových aktiv, u něhož pojistník podstupuje riziko ztráty investice, resp. její návratnost může být i nulová,“ vysvětlila již v minulosti pro web ČT24 Petra Vlčková z odboru komunikace ČNB. Pokud takovou taktiku bankovní dozor u zprostředkovatelů odhalí, stihne je pokuta.