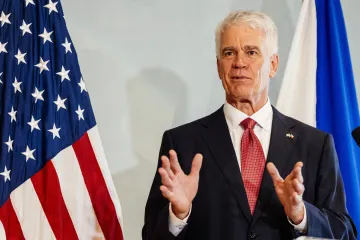

Novelu, která by České národní bance dávala zákonnou možnost limitovat hypotéky, sněmovna nestihla projednat. Viceguvernér ČNB Vladimír Tomšík v pořadu Otázky Václava Moravce uvedl, že jsou připraveni legislativu znovu prosazovat v příští sněmovně. „Chceme mít možnost, když bude potřeba, zavést ‚maximální povolenou rychlost',“ uvedl. Snahou centrální banky je udržet stabilitu a bránit rozjetí spirály mezi cenami nemovitostí a úvěry. Problém přitom podle něj není ani tak bankovní sektor jako zprostředkovatelé.

„ČNB ze zákona je odpovědná za finanční stabilitu. Musíme si klást otázku, jestli je finanční trh připravený na situaci, kdy nebudou jenom dobré časy. Zákon o ČNB umožní mít do budoucna takové nástroje, které by na to myslely. Jsme připraveni znovu to předložit a znovu o tom jednat,“ prohlásil viceguvernér ČNB Vladimír Tomšík.

ČNB nyní vydává limity úvěrů na bydlení formou doporučení. Podle původního návrhu by se tato pravomoc dostala přímo do zákona o ČNB. „Myslím, že každému jasné, jaký je rozdíl mít pouze doporučenou rychlost v obci a maximálně povolenou rychlost. Dnes máme pouze doporučení na hypotéky, ale nejsou právně vymahatelná. Chceme mít možnost, když bude potřeba, zavést maximální rychlost,“ vysvětlit Tomšík.

Sněmovnou ale novela neprošla. „Ne, že by nebyla shoda, ale nestihlo se,“ podotknul viceguvernér. „Že padlo pod stůl, je otázka časování. Stačilo se zeptat, jestli před volbami budou poslanci schvalovat něco, co limituje dostupnost hypoték pro některé rizikové skupiny,“ dodal ekonom Miroslav Zámečník.

V souvislosti s novelou totiž zaznívaly obavy, že regulace ztíží dostupnost hypoték a tedy i bydlení. „Myslím si přesný opak. Současný stav paradoxně omezuje dostupnost bydlení pro nízkopříjmové skupiny,“ upozornil Tomšík. Když si každý může půjčovat, zvyšuje se tak podle něj cena. „Když máte benevolentní úvěry, žene to ceny do astronomických výšek,“ uvedl.

Viceguvernér přednesl srovnání - meziroční tempo všech úvěrů je podle něj mezi šesti a sedmi procenty, zatímco jenom úvěry na bydlení rostou přes deset procent a ceny nemovitostí rostou i třinácti procenty. „To je spirála. Korunu tomu dodáte, když se podíváte, jak rostou nominální příjmy domácností. V poslední době se hovoří, že dojde k růstu disponibilních příjmů o pět šest procent, to zdaleka nekryje růst cen nemovitostí a úvěry,“ podotknul Tomšík.

Problém je u zprostředkovatelů, říká viceguvernér

Problém přitom podle něj není bankovní sektor. „S nimi diskutujeme, rozumí tomu, sami si kladou otázku, jestli dokážou dobře řídit rizika. Problém je u zprostředkovatelů. Nežijí z toho, co bude za deset dvacet let, ale co prodají a koupí, udělají obrat a rizika s hypotékami přeparkují do bank a domácností,“ přiblížil viceguvernér.

Cílem ČNB je tak zvažovat, co se stane v případě potíží s aktivy bank, s předluženými domácnosti a s veřejnými financemi. „Kdyby aktiva neměla tu hodnotu, došlo by k jejich splasknutí a máme ve finančním sektoru problém, který doposud vždycky řešily veřejné finance,“ upozornil. Domácnosti podle něj musí zvažovat, jestli budou schopné splácet, když se zhorší ekonomická situace nebo když člen rodiny ztratí práci. I poskytovatelé půjček si podle centrální banky musí testovat, komu půjčují.

Sektor je podle Tomšíka stabilní, ale je otázka, jestli je odolný vůči cyklickému vývoji, jestli mají dost rezerv. „Proto jsme zvýšili proticyklickou rezervu na jedno procento. Pro nás je podstatné, že jsme vyslali signál, musí myslet do budoucnosti,“ připomněl Tomšík. Limit se podle něj může zvyšovat, ostatně na Slovensku ho nastavili na 1,25 procenta. Bude ale záležet na vývoji spirály.

Pokud jde o aktuální doporučení, aby banky poskytovaly hypotéky, které pokryjí nanejvýš 90 procent ceny nemovitosti, je podle Tomšíka předčasné mluvit o dalším snížení, už kvůli tomu, že toto doporučení platí jenom pár měsíců. „Doufám, že to nebude potřeba,“ zmínil. Bankovní sektor k nastavení podle něj přistupuje zodpovědně a centrální banka mluví o pozitivním efektu.