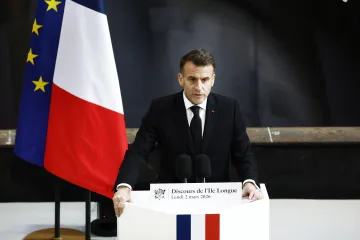

ČNB oznámila, že od října zpřísní podmínky pro poskytování hypoték pomocí ukazatelů dluhové zátěže. Snaží se tak pokrýt riziko i u klientů, kteří si mohou brát velké půjčky bez ohledu na možné horší časy. Nutí je k tomu i rostoucí ceny bytů a domů. Guvernér ČNB Jiří Rusnok v pořadu 90' ČT24 ale upozornil, že se opatřeními nesnaží řešit cenu nemovitostí v Česku a se zdražováním ani nemusí zásah nic zásadního udělat. Extrémně drahé bydlení jako v Praze je podle něj důsledkem nefunkční nabídky.

Už v minulých letech zpřísňovala ČNB doporučení pro podmínky na hypotečním trhu, a to pomocí ukazatele LTV, tedy kolik z odhadované ceny nemovitosti si lidé mohou půjčit – nyní musí banky většinu hypoték poskytovat do úrovně 80 procent ceny nemovitosti. Od října se k tomu ale přidají i ukazatele dluhové zátěže, tedy aby splátky dluhu žadatele nepřesahovaly 45 procent jeho čistého příjmu (ukazatel DSTI) a aby celková výše dluhu žadatele nebyla vyšší než devítinásobek jeho čistého ročního příjmu (ukazatel DTI je tak 9).

„Ukazatel LTV nestačí. Opatření podle našeho ohodnocení funguje slušně, pomohlo nám zpomalit boom ve financování hypotečních úvěru. Přesto i nadále nové hypoteční úvěry rostou téměř o deset procent meziročně. To je mnohem rychleji než například HDP a v zásadě i rychleji než v průměru rostou příjmy občanů,“ poznamenal Rusnok. S novými opatřeními by podle něj mohlo dojít k poklesu o pět až deset procent u nových úvěrů.

Ukazatele stanovili plošně. „Nechtěli jsme to komplikovat. Čím je to opatření sofistikovanější, je hůře proveditelné a kontrolovatelné,“ podotkl Rusnok. Neuvažovali ani o regionalizaci, kterou uplatňují některé státy. „V Dánsku mají DTI v Kodani a dalších zasažených oblastech ne 9, ale 4. Tam si můžete vzít hypotéku maximálně o velikosti čtyř svých ročních příjmů,“ přiblížil guvernér.

Zatímco s dosavadním ukazatelem cílí ČNB na riziko na straně bank, s novými opatřeními míří na rizikovost klientů ohledně jejich schopnosti splácet i v horších časech. Češi se přitom potýkají s rychlým růstem cen nemovitostí, což je tlačí k tomu, aby si na pořízení bytu či domu půjčili větší částku. Za byt velký šedesát metrů čtverečních dají nejvíc zájemci v Praze – průměrná cena je tady skoro pět milionů korun.

Rusnok: Nemáme za úkol řešit ceny nemovitostí

Opatření ČNB ale s cenami nemusí podle Rusnoka nic zásadního udělat. „Necílíme na cenu nemovitostí,“ podotkl. „Náš úkol je pečovat o finanční stabilitu a součástí toho je, že jsou v bankách úvěry, které budou do budoucna v rozhodující míře řádně spláceny,“ vysvětlil. S nefunkční nabídkou těžko něco uděláme, dodal Rusnok.

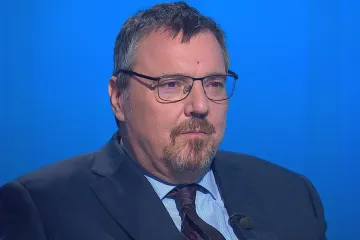

Potvrzuje to analytik České bankovní asociace Miroslav Zámečník. „Dodnes se staví méně než v letech 2007, 2008, 2009,“ uvedl. „Nabídková stránka u nás totálně selhala,“ prohlásil.

Rusnok navíc upozorňuje na skutečnost, že poptávku ženou i zájemci, kteří si neberou hypoteční úvěr. „Zejména v Praze vidíme, že to není o vlastním bydlení. Když se podíváte, komu se prodávají developerské projekty, jsou to z velké části investiční byty, které se potom používají pro Airbnb a další sdílené platformy. To je dnes v Praze byznysový model. Nejsme schopni jakékoli regulace,“ poznamenal s tím, že to je věcí magistrátu.

„Když se bavíte s lidmi, kteří rozumějí Praze a potenciálu pro výstavbu bytů, tak vám řeknou, že v brownfieldech je místo pro 140 tisíc lidí, kdyby se začalo stavět a udělali jsme něco s nabídkovou stranou,“ dodal Zámečník.

Rusnok každopádně očekává zpomalování růstu cen. Už podle něj naráží jak na možnosti poptávky, tak i na jiné okolnosti. Zmiňuje třeba zpevňování koruny, což může mít vliv na situaci, kdy byty kupují cizinci a při přepočtu měny jsou pro ně dražší. I když ale zdražování zpomalí, pořád budou ceny vysoko, dodal.