Bankovní rada České národní banky (ČNB) ve čtvrtek snížila základní úrokovou sazbu o čtvrt procentního bodu na 4,5 procenta. Je na nejnižší úrovni od počátku února 2022. Na předchozích čtyřech letošních jednáních o nastavení sazeb bankovní rada vždy úrokovou sazbu snížila o půl procentního bodu. Centrální banka také zhoršila výhled české ekonomiky v letošním roce. Hrubý domácí produkt (HDP) podle ní vzroste o 1,2 procenta, v květnu očekávala růst 1,4 procenta. Průměrná inflace letos podle ČNB bude 2,2 procenta, v květnu čekala 2,3 procenta.

Vedle základní úrokové sazby snížila bankovní rada ve stejném rozsahu i lombardní a diskontní úrokovou sazbu. Lombardní sazba, za kterou si obchodní banky mohou půjčit u centrální banky peníze proti zástavě cenných papírů, je nově 5,5 procenta. Diskontní sazba, na kterou jsou například navázána penále za nesplácené úvěry, klesla na 3,5 procenta.

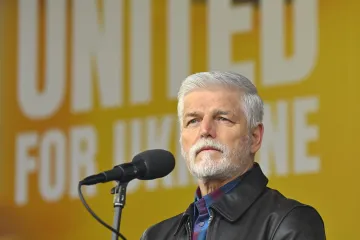

Rozhodnutí bankovní rady o snížení úrokových sazeb o čtvrt procentního bodu bylo jednomyslné. Rada zároveň potvrdila své odhodlání pokračovat v přísné měnové politice tak, aby se inflace dlouhodobě stabilizovala poblíž dvouprocentního cíle centrální banky, řekl guvernér ČNB Aleš Michl.

V současnosti zůstává podle Michla měnová politika restriktivní, když reálné úrokové sazby jsou kladné, a tlumí tak úvěrovou aktivitu a s ní i růst peněz v ekonomice. Při jednání o dalším nastavení úrokových sazeb bude bankovní rada podle guvernéra vycházet z aktuálních dat o vývoji ekonomiky. Odmítl se vyjádřit k tomu, jaká bude v budoucnu rovnovážná úroveň úrokových sazeb.

Viceguvernér ČNB Jan Freit ČT sdělil, že úrokové sazby se ke konci letošního roku budou pohybovat nad čtyřmi procenty.

Bankovní rada zároveň upozornila, že vnímá rizika ve směru vyšší inflace, kterými jsou zvýšené mzdové požadavky nebo vyšší setrvačnost růstu cen služeb. Ve směru nižší inflace by mohlo působit zhoršení globální hospodářské aktivity a slabší výkon německé a české ekonomiky.

Michl zároveň řekl, že růst nominálních mezd v Česku je zhruba na úrovni sedmi procent, což je z historického pohledu mírně zvýšené tempo. „Prozatím je absorbován ziskovými maržemi, nevyvolává další zvýšení cen,“ sdělil. Podle něj tak nevzniká mzdově-inflační spirála.

Analytik: Inflační nebezpečí není zažehnáno

„Je pravda, že analytici skutečně čekali, že centrální banka sníží úrokové sazby pomaleji. (...) Někteří hráči na trhu si ale tak jistí nebyli,“ podotkl hlavní ekonom České bankovní asociace Jakub Seidler. ČNB je podle něj opatrná, protože pokud by přišla nějaká nečekaná ekonomická událost, mohlo by se ukázat, že banka snížila úrokové sazby předčasně. „Opatrnost se jí nakonec vyplatila i v první polovině letošního roku,“ poznamenal.

„Důležité je, že centrální banka bude dále snižovat úrokové sazby i na nadcházejících jednáních — pokud tedy nenastane něco skutečně neočekávaného,“ dodal. Sazba by se tak podle něj ke konci letošního roku mohla pohybovat pod hranicí čtyř procent.

„Nekoná se žádné velké překvapení, bylo to zcela v souladu s očekáváním analytiků a finančních trhů,“ míní hlavní analytik Swiss Life Select Richard Bechník. Centrální banka podle něj čelila dilematu, musí totiž balancovat mezi zásahy do ekonomiky a růstem cenové hladiny. „Co se týče ekonomiky, tam bychom našli i argumenty, proč by snížení mohlo být větší. (...) Pokud jde ale o inflaci, vidíme přetrvávající cenové tlaky ve službách. Nenechal bych stranou ani vývoj české koruny,“ vysvětlil.

Ekonom České spořitelny a člen Národní ekonomické rady vlády Petr Zahradník stejně jako Bechník míní, že ČNB je obezřetná kvůli možnému budoucímu vývoji inflace. „Inflační nebezpečí zejména v segmentu služeb ještě není zažehnáno,“ upozornil v pořadu 90' ČT24. Přílišné snížení úrokových sazeb také podle něj obvykle znamená oslabení kurzu koruny. „To se taktéž může inflačně prostřednictvím dovozu promítnout,“ uvedl.

Čtvrtečním rozhodnutím centrální banky se eliminoval úrokový diferenciál mezi eurozónou a českým měnovým prostředím, sdělil dále Zahradník. „Atraktivnost získávání úvěrů v eurech už čistě kvůli úrokům tímto rozhodnutím padla,“ poznamenal.

Sazby začala centrální banka zvedat před třemi lety. Následovalo razantní zvyšování až na sedm procent. Uvolňování měnové politiky pak ČNB zahájila loni v prosinci, kdy v prvním kroku snížila základní úrokovou sazbu o čtvrt procentního bodu na 6,75 procenta. Letos v únoru ČNB snižování sazeb zrychlila, když sáhla k poklesu o půl procentního bodu, stejný krok následně třikrát zopakovala.

Od sazeb centrální banky se odvíjejí úroky bankovních vkladů a úvěrů. Podnikům vyšší úroky přinášejí dražší úvěry na investice a provoz, domácnostem zase dražší půjčky na bydlení. Zároveň ale při vyšších úrocích roste zhodnocení vkladů na účtech.

Banka zhoršila výhled ekonomiky

Centrální banka ve čtvrtek zveřejnila také novou makroekonomickou prognózu, v níž zhoršila výhled české ekonomiky v letošním roce. HDP podle ní vzroste o 1,2 procenta, v květnu očekávala růst 1,4 procenta. Průměrná inflace letos podle ČNB bude 2,2 procenta, v květnu čekala 2,3 procenta.

V příštím roce předpokládá ČNB zrychlení ekonomiky, když růst HDP by měl dosáhnout 2,8 procenta. Proti předchozí prognóze centrální banka zlepšila výhled o 0,1 procentního bodu. V roce 2026 by měl hospodářský růst zvolnit na 2,4 procenta.

Inflační tlaky v ekonomice podle prognózy centrální banky odeznívají. V nadcházejících měsících se bude inflace podle Michla pohybovat kolem dvou procent, v závěru roku s ohledem na statistický efekt srovnání s loňskem mírně vzroste. Celoroční průměr by měl být 2,2 procenta po loňských 10,7 procenta. V příštím roce by se průměrná inflace měla dostat na dvouprocentní cíl ČNB, setrvat by tam měla i v roce 2026.