Průměrná úroková sazba hypoték v listopadu klesla na 1,98 procenta ze říjnových 2,02 procenta. Sazba se snížila osmý měsíc v řadě, tak nízko byla naposledy v březnu 2017, vyplývá z údajů Fincentra Hypoindexu. S objemem hypoték 26,9 miliardy korun se listopad zároveň stal druhým nejúspěšnějším měsícem v historii Hypoindexu.

„A tak je již téměř jisté, že se letošní rok stane co do objemu hypoték rokem rekordním,“ uvedl specialista společnosti Fincentrum & Swiss Life Select Jiří Sýkora.

Po silném říjnu, kdy banky poskytly hypotéky za 25,21 miliardy korun, přišel ještě silnější listopad. Rekord zatím drží listopad 2016 s objemem poskytnutých hypoték 29,7 miliardy korun.

Počet poskytnutých hypoték proti říjnu letošního roku vzrostl o 523 na 9323. Meziročně poskytly banky zhruba o dva tisíce hypoték více. „Potvrzuje se tak, že růst cen nemovitostí příliš nepolevuje. Stále rostoucí ceny nemovitostí na českém trhu se promítají i do navyšující se průměrné hypotéky, která už dosahuje 2 887 178 korun,“ dodal Sýkora.

Rekordně nízké úroky přinesly také už viditelnou změnu na straně poptávky. Například více než polovina zájemců o bydlení už podle statistik Central Group financuje koupi bytu hypotékou. „Zatímco dříve byl podíl klientů kupujících byt na hypotéku kolem čtyřiceti až padesáti procent v závislosti na lokalitě, nyní je to už 55 procent,“ konstatuje výkonná ředitelka společnosti Central Group Michaela Tomášková.

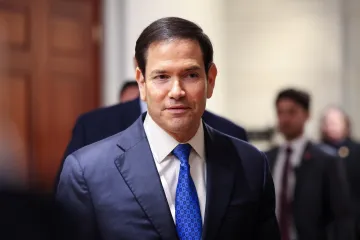

Průměrná hypotéka se poprvé přehoupla přes hranici 2,5 milionu korun přesně před rokem a od té doby vzrostla téměř o 382 tisíc korun.V evropském měřítku však patří české hypotéky k těm spíše dražším, upozorňuje ekonom Trinity Bank a člen Národní ekonomické rady vlády (NERV) Lukáš Kovanda.

„Například průměrná sazba hypoték se splatností nad deset let činila v eurozóně v říjnu pouze 1,36 procenta, jak plyne z nejnovějších dostupných dat Evropské centrální banky. Například na Slovensku jsou hypotéky nad deset let k mání pouze za 1,24 procenta,“ upřesnil Kovanda.

Pokles úrokové sazby způsobují hlavně kratší fixace

V rekordním roce 2016 poskytly banky hypotéky za 225,8 miliardy korun. V tomto roce se hypotečnímu trhu téměř podařilo pokořit hranici 225 miliard korun za 11 měsíců. Od ledna do listopadu dosáhl objem hypoték 224,5 miliardy korun.

V listopadu meziročně objem nových hypoték vzrostl o 47 procent, upozornil ředitel hypoték Raiffeisenbank Milan Voldřich. Silné druhé pololetí je podle něj spojeno jak s trvalým poklesem úrokových sazeb, tak s rostoucí oblibou refinancování na trhu. Zatímco v polovině roku refinancování tvořilo patnáct procent nových objemů, v listopadu už to byla zhruba třetina. Pokud by byly výsledky o refinancování očištěné, šlo by jen o jednociferný meziroční růst, podotkl.

V říjnu byl podle statistik ČNB zdolán zatím jiný rekord, a to v refinancování, které dosáhlo 5,8 miliardy korun.

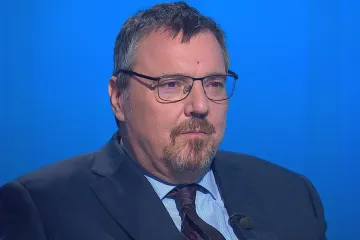

„Za listopad toto číslo budeme znát až na konci prosince, ale už teď se dá předpokládat, že i v listopadu bude objem refinancování obrovský,“ konstatuje hlavní poradce České bankovní asociace (ČBA) Vladimír Staňura. Přispívají k tomu nízké úrokové sazby a to, že v důsledku výkladu ČNB si banky smějí účtovat při předčasném splacení pouze administrativní náklady.

„Toho logicky využívají spotřebitelé. Banky se ovšem musejí bránit dramaticky zvýšeným úrokovým rizikům při předčasném splácení hypoték, o které se nesmějí ,podělit‘ se spotřebiteli, a razantně začaly zkracovat období fixace úrokových sazeb,“ říká Staňura. Podle něho tato situace je však nešťastná, protože se dlouhodobě obrátí právě proti spotřebitelům. „Čím kratší fixace úrokových sazeb na trhu, tím větší úrokové riziko spotřebitelé ponesou. To není v zájmu nikoho. Ani spotřebitelů, ani bank, ani ČNB. Nazval bych to situací ,lose, lose, lose‘. Jedinou nadějí, jak tuto situaci napravit, je změna Zákona o spotřebitelském úvěru,“ vysvětluje.

Prostor pro další snižování úrokových sazeb je podle něho každopádně vyčerpán. „Mezibankovní trh, od kterého banky odvozují svoje úrokové sazby, se vrátil k růstu a bude banky tlačit ke zdražování. V pozadí také neustále číhají inflační tlaky. To vše mě vede k závěru, že nejde o to, jestli sazby porostou, ale kdy se tak stane. Jinými slovy, jsme u dna trhu nebo velmi blízko,“ doplnil.

Také podle Sýkory banky už nezlevňují takovým tempem jako v minulých měsících. Důvodem je především cena, za kterou si opatřují peníze na další půjčování na mezibankovním trhu. Právě ta začala v listopadu rychle růst.

„To ale ještě nemusí znamenat, že hypotéky začnou hned zdražovat. Konkurence na hypotečním trhu je totiž velmi silná a nejistota spojená s koronavirovou krizí stále trvá. V listopadu snížila hypoteční sazby pouze Equa bank a Moneta Money Bank, Banka Creditas zvýšila sazby kratších fixací a snížila sazby delších fixací,“ dodal Sýkora.

Pokles úrokové sazby je způsoben právě hlavně kratšími fixacemi, kde banky cílí na nižší úrokové sazby, protože mají levnější peníze. U delších fixací, které byly v minulosti oblíbené, jsou už sazby většinou přes dvě procenta a nejsou tak pro klienty tolik zajímavé, doplnil hypoteční poradce Daniel Horňák. V následujících měsících půjde podle něj spíše o stagnaci či mírný nárůst průměrné úrokové sazby.