Vláda schválila ve středu odklad splácení úvěrů a hypoték sjednaných před 26. březnem až na půl roku. Kreditních karet a kontokorentů se to netýká. Lidé a firmy musí o odklad splátek požádat a prohlásit, že to je kvůli pandemii. Banky to zkoumat nebudou. Přerušeno bude splácení úroků i jistiny. Kabinet také rozhodl, že firmy, jež musely kvůli opatřením uzavřít provoz, budou mít nárok na odklad nájemného od 12. března do 30. června se splatností dva roky. Česká národní banka ve stejný den uvolnila limity tří úvěrových ukazatelů pro posuzování žádostí o nové hypotéky.

Lidé a firmy budou moci zřejmě přerušit splácení úvěrů a hypoték, a to na tři nebo šest měsíců. Výběr délky bude na klientech. Návrh zákona ministerstva financí ve středu schválila vláda, informovalo ministerstvo financí. Lidé a firmy musí o odklad splátek požádat a prohlásit, že to je kvůli pandemii. Banky to zkoumat nebudou. Přerušeno bude splácení úroků i jistiny. Za přerušení si banky nebudou účtovat poplatky.

Splátky bude možné odložit u spotřebitelských i podnikatelských úvěrů včetně hypoték, které byly sjednány a čerpány před 26. březnem. V případě hypoték je možné splácení přerušit také u smluv sjednaných před 26. březnem, které byly čerpány po tomto datu.

Na co se moratorium vztahovat nebude

Moratorium se naopak nevztahuje na kreditní karty, kontokorentní úvěry, revolvingové úvěry, operativní leasing nebo úvěry v souvislosti s obchody na kapitálovém trhu. Splátky také nelze odložit u úvěrů, u kterých dlužník k 26. březnu měl zpoždění se splátkou úvěru delší než 30 dnů.

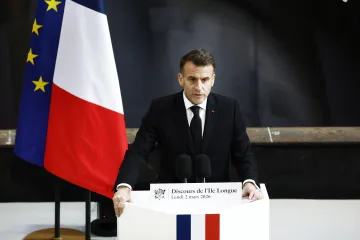

„Po intenzivních jednáních se zástupci České národní banky a čtyř hlavních tuzemských bank jsme připravili řešení pro ty, které aktuální situace zasáhla nejcitelněji. Odložení splátek bude pro klienty dobrovolné a nebudou s ním spojeny žádné poplatky,“ uvedla ministryně financí Alena Schillerová (za ANO).

Pokud klient odložení splátky využije, délka splácení úvěru se adekvátně prodlouží o dobu, po kterou bude přerušeno. Přerušení splácení úvěru přitom podle Schillerové nebude znamenat pro klienta negativní zápis v bankovním registru. „Lidé se tedy nemusejí obávat, že by jim do budoucna komplikovalo případné další žádosti o úvěry,“ uvedla ministryně.

Při přerušení přestane klient splácet jistinu a úrok. Úroky přitom zůstanou zachovány podle smlouvy o úvěru. V případě úvěrů právnických osob, tedy firem, ovšem bude přerušeno jen splácení jistiny. Úroky budou muset firmy platit.

V případě spotřebitelských úvěrů, které poskytují banky i nebankovní instituce, ministerstvo navrhlo zastropovat výši úroků. Ten by měl být maximálně v zákonné výši úroku z prodlení na úrovni základní úrokové sazby ČNB navýšené o osm procentních bodů. V současnosti by tak měla být maximální výše úroku devět procent. „Díky tomuto stropu na úroky se zabrání situaci, že by po skončení odkladu musel spotřebitel zaplatit úroky v takové výši, která by pro něj byla likvidační,“ uvedla Schillerová.

Počítá se i se změnou zákona o spotřebitelském úvěru

Zároveň vláda schválila návrh novely zákona o spotřebitelském úvěru. Rozšiřuje okruh úvěrů, u kterých jsou stanoveny maximální sankce za opožděné splátky. Doposud byla výše sankcí omezena u úvěrů pro spotřebitele. Nově se tato ochrana bude vztahovat i na úvěry pro osoby samostatně výdělečně činné (OSVČ).

Při prodlení se splácením, které přesáhne 90 dnů, nebude podle návrhu výše smluvní pokuty moci přesáhnout 0,1 procenta denně z dlužné částky. Součet všech smluvních pokut přitom nesmí přesáhnout polovinu z celkové výše jistiny. Úrok z prodlení pak po 90 dnech nesmí přesáhnout zákonnou výši.

Návrhy projedná sněmovna ve stavu legislativní nouze.

Uvolnění pro prodejny domácích potřeb

Prodejny domácích potřeb, které budou nabízet ochranné prostředky, budou moci být od čtvrtka 06:00 otevřené. Schválila to ve středu vláda, řekl na tiskové konferenci po jejím jednání ministr dopravy a průmyslu Karel Havlíček (za ANO). Jde o další výjimku ze zákazu maloobchodního prodeje a prodeje služeb v provozovnách, který v pondělí kabinet prodloužil do soboty 11. dubna 06:00.

Zákaz se dále netýká například prodejen potravin, lékáren, drogerií, prodejen výpočetní techniky, malých domácích zvířat a potřeb pro ně, novin a časopisů, zahrádkářství, květinářství nebo prodeje zdravotnických prostředků.

Ochrana nájemníka před výpovědí z bytu

Vláda schválila návrh zákona, podle kterého nesmí nájemník dostat výpověď z bytu, pokud není kvůli epidemii koronaviru schopen platit nájemné. Dluh z nájemného bude moct splatit do konce května 2021. Na tiskové konferenci to řekla ministryně pro místní rozvoj Klára Dostálová (za ANO). Sněmovna by se měla zákonem zabývat ve zkráceném jednání v rámci vyhlášeného stavu legislativní nouze.

Splátky nájemného bude možné podle Dostálové odsunout v případě, že nájemník nemůže platit kvůli snížení svých příjmů kvůli epidemii koronaviru.

Druhým opatřením je zavedení možnosti odložení splatnosti splátek jistiny a příslušenství úvěrů poskytnutých Státním fondem rozvoje bydlení. Jejich splatnost by byla odložena do konce letošního listopadu, pokud příjemce úvěru doloží, že nemůže úvěr splácet kvůli mimořádnému opatření při epidemii.

Úleva pro firmy při placení nájmu

Firmy, které jsou v nájmu a kvůli vládním opatřením musely zavřít své provozy, budou moci požádat o odklad nájmu do 30. června. Využít ho budou moci od 12. března. Na uhrazení splátek budou mít dva roky, do 31. března 2022. Pokud bude třeba, termíny budou prodlouženy o další tři měsíce. Po jednání vlády to řekl Havlíček.

Opatření se týká podle něj především maloobchodních provozů a služeb. Ministr už dříve uvedl, že při návrhu vycházel z německého modelu. Firmy v Německu musejí prokázat, že se kvůli koronaviru dostaly do neschopnosti splácet nájemné a mohou požádat o jeho odložení na tři plus tři měsíce, vysvětlil Havlíček.

Změna role EGAPu

Exportní garanční a pojišťovací společnost (EGAP) bude kromě pojištění nově poskytovat také záruky velkým firmám nad 250 zaměstnanců. Materiál k této změně připravila ministerstva financí a ministerstvo průmyslu a obchodu. EGAP může ručit nejen exportním firmám, ale i firmám výrobního či obchodního charakteru. Podniky budou moci žádat o úvěry od pěti milionů korun do 1,4 miliardy korun. Uvedl to Havlíček.

„Fakticky se (EGAP) stává klíčovou garanční společností pro větší firmy,“ řekl ministr. Firmy budou moci využít úvěry maximálně do 25 procent z celkových ročních tržeb z výrobků nebo služeb. Záruka bude pro provozní úvěry na tři roky a pro investiční úvěry na pět let. Podle Havlíčka se očekává, že bude na úrovni 80 procent z celkového úvěru.

Podpora firem, které vyrábí zdravotnické prostředky

Firmy zavádějící inovace týkající se boje proti koronaviru do praxe budou moci využít proplacení 100 procent prokazatelných nákladů od státu. Vláda ve středu schválila tři miliardy korun do dotačního programu Country for the Future. Prostředky budou tak moci použít podniky, které potřebují svou výrobu předělat na produkci například zdravotnických prostředků. Informoval o tom Havlíček.

Výrobců zdravotní techniky podle něj stále přibývá. Ministerstvo průmyslu a obchodu podle něj nyní spolupracuje se 680 firmami, živnostníky nebo dílnami, které nabízejí zdravotnické prostředky. Většina společností je podle něj nová, respektive předělala výrobu, kterou musela před tím zredukovat.

Malé a střední firmy, které potřebují pořídit nová technologická zařízení a vybavení, aby mohly produkovat zdravotnické prostředky související s bojem proti koronaviru či řešením následků jeho šíření mohou od minulého týdne žádat o dotace v programu Technologie COVID-19. Prostředky mohou uplatnit zpětně na výdaje od 1. února. Žádat mohou o příspěvky od 250 tisíc do 20 milionů korun. Míra podpory v tomto programu byla stanovena na 50 procent.

Dále vznikl program Czech Rise Up - Chytrá opatření proti COVID-19, ve kterém je připraveno 200 milionů korun. Dotaci je možné použít na pořízení materiálu pro výrobu ochranných a zdravotnických prostředků, případně na úhradu mzdových nákladů u nových řešení, která je možno okamžitě nasadit do praxe, ale sériová výroba ještě nebyla zahájena, přičemž bude výrazně zvýšena kapacita. Firmy budou moci žádat také o financování vybraných neinvestiční výdajů na využití stávajících technologií pro uvedení nových medicínských a nemedicínských řešení proti COVID 19 do praxe. Maximálně výše podpory bude pět milionů korun.

Centrální banka zmírňuje podmínky u hypoték

Limit výše hypotéky v poměru k hodnotě zastavované nemovitosti (LTV) zvýšila na 90 procent z 80 procent. Poměr mezi měsíční splátkou veškerých úvěrů proti celkovému čistému měsíčnímu příjmu (DSTI) zvýšila ze 45 na 50 procent. Poměr výše dluhu a čistého příjmu žadatele o úvěr (ukazatel DTI) zrušila. Rozhodla o tom ve středu ČNB.

Podle guvernéra ČNB Jiřího Rusnoka mohly být úvěrové standardy v současné situaci příliš přísné.

- V případě ukazatele LTV (limit výše hypotéky v poměru k hodnotě zastavované nemovitosti) mohou banky nadále uplatnit pětiprocentní výjimku pro hypotéky s vyšším ukazatelem LTV.

- Dosavadní možnost poskytovat maximálně 15 procent celkového objemu hypoték s LTV mezi 80 až 90 procenty pak ČNB zrušila. Úpravy ukazatele LTV se podle ČNB netýkají tzv. investičních hypoték.

- Podle ukazatele DTI (poměr výše dluhu a čistého příjmu žadatele o úvěr), který byl zrušen, neměl dluh žadatele o hypotéku překročit devítinásobek ročního čistého příjmu.

- Zdroj: ČNB

„V minulosti jsme reagovali na uvolněné úvěrové standardy a nadměrně optimistická očekávání zpřísněním hypotečních ukazatelů. Teď, kdy je ekonomika zasažená pandemií koronaviru, se ale mohou stát takto nastavené úvěrové standardy nadměrně přísnými. Proto jsme učinili naše dnešní rozhodnutí,“ uvedl ve středu guvernér ČNB Jiří Rusnok.

K omezením hypotečního trhu vedl ČNB v minulosti rychlý růst cen nemovitostí i objemu úvěrů na bydlení. Banka se obávala, že v případě zhoršení ekonomického vývoje by se mohla řada domácností s hypotékou dostat do problémů se splácením, což by se dotklo následně i bank.

Veškerá omezení hypoték ze strany ČNB mají podobu doporučení bankám, protože dosud neexistuje zákon, jímž by si ČNB mohla tato pravidla vynutit. Banky se nicméně těmito doporučeními většinou řídí. Novelu sněmovna v lednu prozatím schválila v prvním čtení. V návrhu novely je také snadnější přístup k hypotékám pro mladé do 36 let.