Po problémech italských bank, kdy Řím chystá pod tlakem unijních institucí sanaci dvou problémových regionálních bank, se pozornost evropského bankovního trhu v těchto dnech přesouvá do Španělska, kde de facto zkrachovala šestá největší banka v zemi, Banco Popular. Ta si s sebou nesla balík nevypořádaných špatných úvěrů a hypoték ještě z roku 2008.

Italská vláda nyní pod tlakem unijních institucí přesvědčuje velké italské banky, aby k záchraně dvou problémových regionálních bank Popolare di Vicenza a Veneto Banca finančně přispěly, protože jejich uzavření by nakonec italský bankovní sektor mohlo stát mnohem víc, potvrdily ve čtvrtek agentuře Reuters informované zdroje.

Tlak na upadající italské regionální banky ze strany EU zesílil poté, co tento týden Evropská komise, Evropská centrální banka a unijní výbor pro řešení bankovních krizí (SRB) přiměly Španělsko, aby prodalo problematickou Banco Popular největší španělské bance Santander. Ve středu jeden z činitelů EU řekl, že vyřešení situace Banco Popular může posílit argumenty pro uzavření dvou ztrátových italských bank se sídlem v Benátkách.

Veneto Banca a Popolare di Vicenza mají podle unijních úřadů získat ze soukromých zdrojů dodatečný kapitál v částce 1,2 miliardy eur (31,5 miliardy korun). To si Brusel vymínil jako podmínku pro jejich záchranu státem. Obě banky potřebují nový kapitál v celkovém objemu 6,4 miliardy eur.

Banky i vláda zvažují, jak přistoupit k sanaci

Podle jednoho ze zdrojů nyní zdravější italské banky spolu s vládou zvažují, jak přikročit k sanaci obou benátských bank. Další zdroj uvedl, že Řím vyvíjí tlak na největší ústavy Intesa SanPaolo a UniCredit, protože jejich zapojení do sanace by přimělo další banky, aby je následovaly.

Kdyby byly obě banky uzavřeny, museli by jejich vkladatelé dostat z garančního fondu až do částky sto tisíc eur na jednoho. Podle jednoho ze zdrojů by to stálo ostatní banky, které tento fond financují, až desetinásobek toho, co by je stála jejich záchrana. Už loni přispěly zdravé italské banky k rekapitalizaci obou těchto bank sumou 3,4 miliardy eur, to ale brzy odčerpaly další úvěrové ztráty a odliv vkladů.

Možnost nákazy na ostatní španělské banky je relativně malá

Španělská Banco Popular měla problémy řadu let a dle agentury Bloomberg měla třikrát větší podíl problémových úvěrů, než je průměr španělských bank. Takže šlo spíše o ojedinělý případ, respektive jeden z nejhorších.

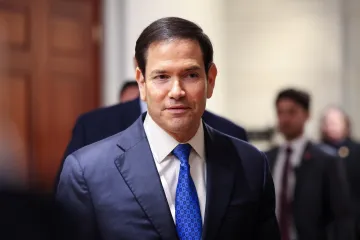

Zatímco v Americe situace vyeskalovala v roce 2008-2009 do takové míry, že tamní orgány byly nuceny banky bailoutovat velmi narychlo a prakticky najednou, tak v Evropě se problém léta odkládal a řeší se postupně v klidu a potichu nyní. „Je to pro trhy určitě snesitelnější varianta. Problém sice nezmizí, ale díky několikanásobné velikosti nového majitele se výrazně zředí a nebude mít na banku takový drastický dopad. Navíc španělská banka vlastně oficiálně nezkrachovala, jelikož ji za symbolickou korunu koupila největší bankovní instituce v zemi, Banco Santander,“ konstatuje analytik BH Securities Martin Vlček.

Evropská centrální banka nařídila likvidaci šesté největší španělské banky Banco Popular pro insolvenci. Jako důvod uvedla signifikantní zhoršení pozice likvidity v posledních dnech, takže by banka velmi pravděpodobně nebyla schopna splácet své závazky. Problém banky trval řadu let a opakovaně akcionáře požádala o nové peníze.

Banku tížil balík zhruba 37 miliard EUR nesplácených hypotečních úvěrů ještě z dob před finanční krizí. Ale situaci v posledních dnech rapidně zhoršil zrychlený výběr peněz zákazníky banky, kteří zavětřili problémy a z banky během několika málo týdnů vybrali zhruba 18 miliard eur. ECB se proto rozhodla rychle jednat.

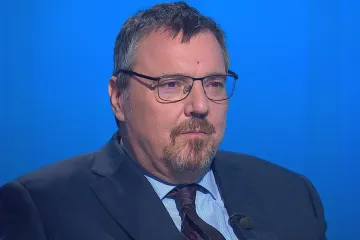

„Ze strany ECB jde o první případ použití tohoto režimu naložení s kolabující bankou adoptovaného po finanční krizi. Poté, co v případě italské monte dei Paschi ECB tolerovala použití peněz daňových poplatníků ještě předtím, než dojde ke ztrátám majitelů akcií a dluhopisů, udělala v případě španělské banky první precedens, kdy skutečně aplikovala svá pravidla tak, jak byla pravděpodobně zamýšlená, tedy méně benevolentně, než je doposud ECB aplikovala,“ konstatuje Vlček.

Santander koupí všechny akcie kolabující banky za symbolické 1 euro celkem, takže akcionáři kolabující banky odejdou prakticky s prázdnou. Santander vydá nové akcie v objemu zhruba 7 miliard eur na pokrytí ztrát z úvěrů koupené banky. Operace má pro banku dle představitelů banky začít být zisková od roku 2019. „Akcionáři kolabující banky ztratili vše, majitelé takzvaných AT1 and AT2 dluhopisů, tedy dluhu s nejnižším postavením v žebříčku dluhových závazků, utrpěly ztrátu zhruba dvě miliardy eur, zatímco majitelé tzv. seniorního dluhu, který stojí v žebříčku výše, byli ušetřeni ztrát.