Devizové intervence – tedy to, že v listopadu 2013 Česká národní banka (ČNB) „přivázala“ kurz koruny k euru nad hranici 27 korun – budou rozdělovat ekonomickou komunitu patrně už napořád. Z podkladů pro jednání bankovní rady vyplývá, že experti ČNB původně doporučovali tento krok už na počátku srpna i na konci září téhož roku. Tehdy byl ale proti tehdejší viceguvernér Mojmír Hampl, který hlasoval pro až na jednání 7. listopadu, čímž poměr hlasů převážil.

„Podle dnes zveřejněného protokolu Hampl na listopadovém zasedání bankovní rady poznamenal, že v porovnání se situací na zářijovém zasedání existuje v rámci bankovní rady mnohem více ,mentálního odhodlání' k zahájení intervence přistoupit, a to navzdory tomu, že bankovní radní Lízal tvrdil, že k takovému kroku je již pozdě,“ komentuje nyní tehdejší události hlavní ekonom Czech Fund Lukáš Kovanda.

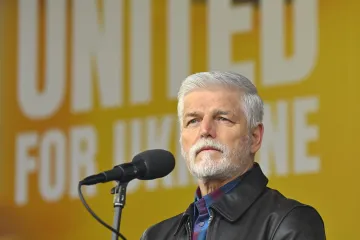

Centrální banka kvůli obavám z deflace, která by mohla zpomalit ekonomiku, držela kurz koruny od listopadu 2013 nad hranicí 27 korun za euro. Intervence ukončila 6. dubna 2017. Pro jejich zahájení v listopadu 2013 hlasoval guvernér ČNB Miroslav Singer, viceguvernéři Hampl a Vladimír Tomšík a člen bankovní rady Lubomír Lízal. Proti hlasovali členové bankovní rady Kamil Janáček, Pavel Řežábek a Eva Zamrazilová.

„Bankovní rada v posledním roce jednoznačně komunikovala připravenost začít používat měnový kurz v případě potřeby dalšího uvolnění měnových podmínek. Opakované odkládání takového rozhodnutí v situaci, kdy je jeho potřeba očividná, by dle mínění SMS, tedy sekce měnové a statistiky, poškodilo kredibilitu ČNB,“ píše se v podkladech pro jednání rady v listopadu 2013.

Deflace, kvůli které ČNB devizové intervence v listopadu 2013 spustila, při současné znalosti vývoje ekonomiky podle některých analytiků nehrozila v takovém rozsahu, kterého se centrální banka obávala. ČNB viděla hlavní přínos devizových intervencí v udržení a tvorbě nových pracovních míst a zabránění ztrátám u hrubého domácího produktu, které by byly v případě deflace větší.

Zpětný pohled

Krok ČNB kritizovala řada ekonomů, podnikatelů, prezident Miloš Zeman i jeho předchůdce Václav Klaus.

A ačkoli existují některé metody, které se snaží odhadnout potenciální vývoj tuzemské ekonomiky bez existence závazku, poznamenává hlavní ekonom ING Bank Jakub Seidler, jedná se o odhady, které jsou vždy zatíženy značnou nejistotou.

„Ze zpětného pohledu se ale domnívám, že by se tuzemská ekonomika bez zavedení kurzového závazku nakonec obešla, aniž by se dostávala z recese výrazněji dále, případně se z titulu poklesu cen dostala do deflační recese, což byla obava zmiňovaná centrálními bankéři,“ míní hlavní ekonom ING Bank Jakub Seidler.

A vysvětluje, že obrat ve vývoji zahraniční poptávky byl už v té době natolik výrazný, že by se česká ekonomika z recese vymanila i bez kurzového zásahu ČNB, ačkoli by jí to trvalo možná trochu dále a růst HDP by byl zpočátku slabší.

„Ostatně v září 2013 přišel zcela zásadní obrat v indikátorech důvěry, které vzrostly citelně napříč všemi sledovanými segmenty ekonomiky. To částečně stálo za tím, proč odborná veřejnost zavedení kurzového závazku již vesměs nečekala. Deflační obavy byly také často popisovány až katastroficky, přitom i z jiných zemí jako Slovenska se ukázalo, že pokud je domácí poptávka v pořádku, krátkodobý pokles cen ekonomiku do žádné deflační recese neuvrhne,“ dodal Seidler.

Třetí po Izraeli a Švýcarsku

Kvůli udržování české měny nad hranicí 27 korun za euro vydala ČNB během intervencí za nákup eur 2,012 bilionu korun. Po centrálních bankách Izraele a Švýcarska se tak stala třetí, která použila kurz jako nástroj své měnové politiky.

Před zahájením intervencí se koruna obchodovala zhruba za 25,80 koruny za euro. Po ukončení intervencí v dubnu 2017 začala česká měna znovu posilovat. Během loňského roku se obchodovala mezi 25,50 a 26 korunami za euro. Letos v polovině ledna zpevnila na úroveň několik haléřů nad 25 korun za euro, a byla tak nejsilnější od ukončení intervencí.

ČNB zveřejňuje protokoly z jednání s odstupem šesti let. Hlasování v rámci nastavení úrokových sazeb, tedy standardní měnové politiky, zveřejňuje průběžně jako součást záznamu z jednání. V případě intervencí šlo ovšem o zvláštní nástroj měnové politiky, u kterého informace o hlasování průběžně nezveřejňovala.